2015 was met 20,2 miljard EUR een recordjaar voor corporate Schuldschein - een stijging met 67% in vergelijking met 2014. En 2016 kan nog beter worden. Vanwaar dat succes?

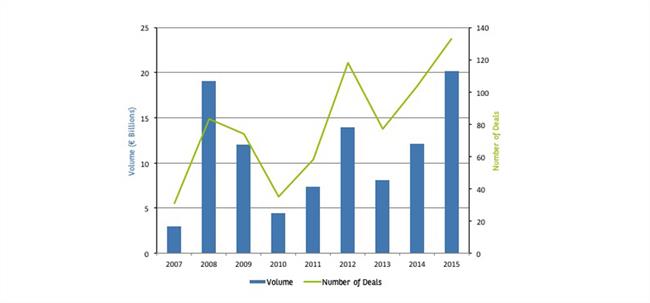

De markt voor ‘Schuldscheindarlehen’ (Schuldschein-leningen) aan private ondernemingen is de laatste jaren flink gegroeid. In het zog van de financiële crisis is die groei behoorlijk turbulent verlopen, met een paar opvallende pieken. 2008 was zo’n piekjaar, met net geen verdubbeling van het volume in vergelijking met 2007. Het record van 2008 sneuvelde vorig jaar, met een volume van 20,2 miljard EUR. Ook 2016 schoot opnieuw snel uit de startblokken. Raoul Heßling, Schuldschein-expert van BNP Paribas:

“We verwachten in het eerste kwartaal een volume van meer dan 5 miljard EUR, met een mooie mix van grote en kleine ondernemingen, zowel in Duitsland als daarbuiten. Als de trend aanhoudt, wordt 2016 nog beter dan 2015.”

Annual Corporate Schuldschein Volume and Deal Flow

(Bron: Thomson Reuters LPC)

De belangrijkste reden voor die recordjaren? Dat is vooral de volatiliteit van de obligatiemarkt. 2008 was op dat vlak een moeilijk jaar, met veel economische nervositeit en het faillissement van Lehman Brothers. Raoul Heßling:

“De Schuldschein-markt is zeer stabiel en heeft weinig last van dat soort van volatiliteit. Het systeem wordt normaal gebruikt door niet op de beurs genoteerde mid-capbedrijven. Door de moeilijke omstandigheden in 2008, waarbij de obligatiemarkt een tijdlang zo goed als stil lag, merkten sommige bedrijven dat Schuldschein een goed alternatief kon zijn. Dan denk ik aan namen als BMW, Daimler, Siemens en Deutsche Telekom. Daardoor schoot het volume in 2008 omhoog naar ongeveer 19 miljard EUR.”

In 2009 was het allerergste leed geleden. De obligatiemarkt trok weer aan en Schuldschein keerde naar zijn normale volume en gebruikers terug. Van 2010 tot en met 2014 schommelde het volume rond de gebruikelijke 10 miljard EUR en maakten vooral mid-capbedrijven er gebruik van. En toen kwam de piek van 2015. Raoul Heßling:

“Met meer dan 20 miljard EUR was dat een nieuw recordjaar. Ik zie verschillende redenen. Om te beginnen raakt het Schuldschein steeds beter bekend als financieringstool, zowel bij emittenten als bij investeerders. Ten tweede is er het afgelopen jaar veel merger & acquisition-activiteit geweest. Nogal wat bedrijven vonden in Schuldscheine een vlotte manier om daarvoor geld op te halen. Ten derde kregen we in de tweede helft van het jaar opnieuw te maken met een volatiele obligatiemarkt, waardoor beursgenoteerde bedrijven zich opnieuw op de Schuldscheinmarkt begaven. ZF Friedrichshafen, een wereldspeler in de automobielsector, was bijvoorbeeld goed voor een recorddeal van 2,2 miljard EUR, Daimler en Mann+Hummel waren elk goed voor 1,1 miljard EUR.”

2016 lijkt op weg om 2015 te evenaren of te overtreffen. Wordt dit het nieuwe normaal voor het Schuldschein? Raoul Heßling blijft voorzichtig: “Ik durf geen voorspellingen te doen.”

Grootste deals van 2015

|

Rank |

Borrower |

Industry |

Deal Size (€) |

|

1 |

ZF Friedrichshafen |

Automotive |

2,206,500,000 |

|

2= |

Daimler |

Automotive |

1,100,000,000 |

|

2= |

Mann+Hummel |

Manufacturing |

1,100,000,000 |

|

4 |

Steinhoff |

Wholesale |

650,000,000 |

|

5 |

Körber |

Services |

600,000,000 |

|

6= |

Symrise |

Chemicals |

500,000,000 |

|

6= |

Asklepios |

Healthcare |

500,000,000 |

|

8 |

Gerresheimer |

Manufacturing |

425,000,000 |

|

9 |

Hamburger Energienetze |

Utilities |

329,000,000 |

|

10 |

Orpea |

Healthcare |

310,500,000 |

(Bron: Thomson Reuters LPC)

08.08.2016

Het Schuldschein: Duitse export voor de financieringsmarkt

Duitsland en Oostenrijk waren in 2015 samen goed voor 85% van de Schuldscheinmarkt. Maar ook in andere Europese landen, inclusief België, groeit de belangstelling.

Schuldschein: het woord klinkt door en door Duits. Bij onze oosterburen bestaat het product inderdaad al decennia, en er zijn zelfs voorlopers die al een paar eeuwen geleden hun deugdelijkheid bewezen. Vroeger kwamen de uitgevers vooral uit de overheid, op alle niveaus. De federale staat, de Bundesländer en de gemeenten financierden er investeringen mee, kredietinstellingen gebruikten Schuldschein onder andere bij herfinancieringsprogramma’s.

Recent gebruiken ook steeds meer bedrijven Schuldscheine om geld op te halen. Traditioneel gaat het om Duitse mid-capbedrijven die niet op de beurs genoteerd zijn. De laatste jaren hebben ook grotere, beursgenoteerde ondernemingen de weg naar de Schuldschein-markt gevonden.

Wat is nu een Schuldschein? Het is een kredietovereenkomst, rechtstreeks afgesloten tussen een schuldemittent en een investeerder, waarbij een bank de operatie structureert. De emittent geeft verhandelbare effecten uit die de terugbetalingsvordering vertegenwoordigen, in ruil voor het lenen van een geldbedrag door een belegger, op middellange of lange termijn.

Wat zijn de belangrijkste verschillen met andere vormen van marktfinanciering?

- Schuldschein vs. klassiek investeringskrediet In vergelijking met een klassiek investeringskrediet zijn de schuldvorderingen van een Schuldschein-overeenkomst meer liquide. Ze kunnen net als financiële effecten onder verschillende beleggers circuleren.

- Schuldschein vs. gesyndiceerd krediet In vergelijking met een gesyndiceerd krediet zijn de schuldeisers niet met elkaar verbonden. Voor beslissingen is dus geen meerderheid vereist.

- Schuldschein vs. obligatie-uitgifte In vergelijking met een obligatie-uitgifte wordt het effect niet dagelijks geherwaardeerd, dus ook de boekhouding is anders.

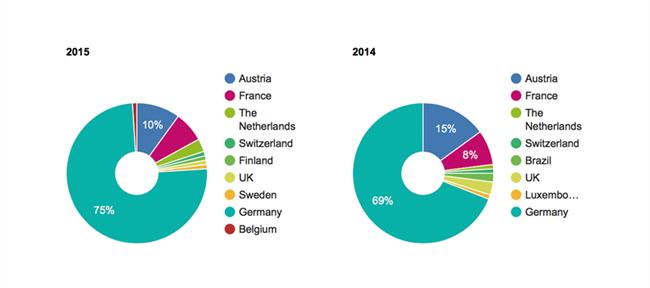

Corporate Schuldschein-volume per land

(Bron: Thomson Reuters LPC)

Tot voor een aantal jaren bestond het Schuldschein niet buiten de Duitstalige landen. Ook vandaag domineren Duitse en Oostenrijkse bedrijven nog de markt. In 2014 namen Duitse bedrijven 69% van het volume voor hun rekening, in 2015 groeide dat aan tot 75%. Schuldscheine uitgegeven door Duitse bedrijven waren goed voor 8,3 miljard EUR in 2014 en voor 15,2 miljard EUR in 2015. Wat het afgelopen jaar betreft, wordt het plaatje wel wat vertekend door enkele zeer grote transacties, vindt Raoul Heßling, Schuldschein-expert van BNP Paribas:

“2015 was een uitzonderlijk jaar met drie zeer grote Duitse Schuldschein-transacties. Die waren samen goed voor meer dan een vijfde van het totale uitgegeven volume. Maar het is best mogelijk dat het aandeel van andere Europese landen in de komende jaren meer stijgt dan dat van Duitsland. In Frankrijk is het systeem bijvoorbeeld al goed ingeburgerd: dat land was in 2014 en 2015 goed voor respectievelijk 8% en 7% van de markt. Nederland steeg in die periode van 1% naar 2%, België van 0% naar 1%. De algemene trend is duidelijk: internationalisatie. Schuldschein blijft wel een typisch Europees verhaal. Ik zie het uitgroeien tot de Europese tegenhanger van private placement in de Verenigde Staten.”

08.08.2016

De troeven van het Schuldschein: eenvoudig, flexibel en op verzoek ook discreet

Discretie is een belangrijke troef van het Schuldschein. Het product is bovendien snel, flexibel en licht op het vlak van documentatie.

Wat veel Duitse bedrijven al eeuwenlang waarderen in het Schuldschein, is de discretie. Mid-cap- of familiebedrijven hebben niet altijd graag dat er in de media grote koppen verschijnen over hun financiële transacties. Een Schuldschein is een kredietovereenkomst die rechtstreeks tussen een kredietnemer en een investeerder wordt afgesloten. Wil het bedrijf er een publicitair slaatje uit slaan, dan mag dat. Maar op eenvoudig verzoek kan de deal ook heel discreet afgehandeld worden.

Naast de privacy heeft het Schuldschein nog andere troeven:

- Het is een efficiënte manier voor bedrijven om hun investeringsbasis te diversifiëren, weg van de traditionele partnerbank.

- Het Schuldschein laat toe om de kapitaalmarkt aan te spreken zonder zware processen en voorwaarden op het vlak van rating. De investeerders maken zelf hun analyse.

- De documentatie verbonden aan een Schuldschein-overeenkomst is minder dwingend dan de documentatie van een obligatielening. Ze kan dan ook eenvoudig en summier zijn. Vijftien pagina’s is geen uitzondering, zeker voor een Schuldschein met een laag risicoprofiel (bijvoorbeeld van een emittent uit de publieke sector).

- Een Schuldschein is ook flexibel: het kan op maat gemaakt worden van eenvoudige leningen, maar ook van complex gestructureerde deals. Het Schuldschein kan zich aanpassen aan de bestaande financieringsinstrumenten die de onderneming al heeft en de zekerheden en de covenants overnemen.

- De transactie kan snel geregeld worden.

- Er wordt geen minimumvolume verwacht. Op de aandelenmarkt loopt dat al snel op tot 500 miljoen EUR. Bij het Schuldschein gaat het in de richting van 100 à 150 miljoen EUR, al zijn 50 of 300 miljoen EUR evengoed mogelijk.

- Het Schuldschein is ook flexibeler dan de aandelenmarkt. Zo kan het bedrag eventueel verdeeld worden over verschillende looptijden en valuta. De looptijden kunnen bijvoorbeeld in parallel op 3, 5, 7 en 10 jaar geplaatst worden. Die schijven moeten dan om de twee jaar geherfinancierd worden, waardoor men minder afhankelijk is van de marktomstandigheden op het moment. Dat biedt een antwoord op de problematiek van de bullet-aflossing, die in de aandelenmarkt wel speelt.

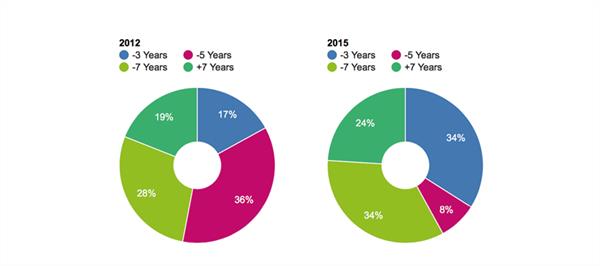

Looptijden lopen op

De laatste jaren lopen de looptijden voor Schuldschein op. In 2012 waren looptijden van minder dan 3 jaar goed voor 17% van de markt en looptijden van meer dan 7 jaar voor 19%. In 2015 was dat respectievelijk 8% en 34%. Het gemiddelde is tegenwoordig 6,6 jaar.

(Bron: Thomson Reuters LPC)

De investeerders

Schuldschein-investeerders zijn vaak verzekeringsmaatschappijen, pensioenfondsen en kredietinstellingen, in het bijzonder spaarbanken en coöperatieve banken. Wat trekt hen aan in het Schuldschein?

- Het product biedt spreads en looptijden die in de markt van de gesyndiceerde leningen niet voorhanden zijn.

- Door de lagere bedragen krijgen meer investeerders toegang tot de markt.

- Investeerders krijgen ook toegang tot organisaties en bedrijven die niet actief zijn in de obligatiemarkt.

- Door de flexibiliteit van het Schuldschein is er voor elke investeerder wat wils. Institutionele investeerders verkiezen bijvoorbeeld vaak vaste coupons met een langere looptijd, terwijl commerciële banken de voorkeur geven aan middellange looptijden en een veranderlijke rentecoupon.

De rol van de bank

Vaak wordt een bank door de emittent aangeduid om de betalingen van de lening te regelen. De rol van de bank in het verhaal is die van ‘arranger’, legt Raoul Heßling, Schuldschein-expert van BNP Paribas, uit:

“De bank adviseert de klant over de structuur van het Schuldschein, de looptijden, de interesttypes en de inhoud van de documentatie. Samen met het bedrijf bereiden we ook een profiel van de emittent en een presentatie voor potentiële investeerders voor. We gebruiken natuurlijk ook ons netwerk om die investeerders te benaderen.”

08.03.2024

Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

BNP Paribas Fortis is klaar voor de mobiliteit van morgen. Onze bijdrage gaat veel verder dan het leasen van elektrische voertuigen, zegt Laurent Loncke, General Manager Retail Banking en lid van het directiecomité van de bank.

Hoe kunnen bedrijven van mobiliteit een van de hefbomen maken van hun transitie?

“Als we alleen kijken naar het voertuiggebruik, kan de overstap van fossiele naar elektrische energie de CO2-uitstoot verminderen met een factor vier. Die verandering wordt meer dan ooit fiscaal aangemoedigd in ons land. Vanaf 2035 is de verkoop van auto's met verbrandingsmotoren ook verboden in de Europese Unie. Of het nu gaat om de bedrijfsvloot of de bedrijfswagens voor het personeel, elk bedrijf heeft er belang bij te kiezen voor elektrisch rijden. En dat naast andere vormen van mobiliteit.”

Hebben alle bedrijven dat begrepen?

“Vandaag zijn twee op de drie nieuwe voertuigen bedrijfswagens. En 80% van die bestellingen zijn elektrische voertuigen. Dat is ook het geval bij onze partner Arval.”

Bedrijven spelen dus een voortrekkersrol in deze transitie?

“Zeker. In de eerste plaats omdat bedrijfswagens de tweedehandsmarkt voeden. Dat zal elektrisch rijden voor iedereen toegankelijker maken. Vervolgens omdat wie voor een elektrische auto kiest zijn vrienden en familie kan aanmoedigen hetzelfde te doen. Onze recente Profacts-studie toont aan dat 85% van de eigenaars van een elektrisch voertuig tevreden tot zeer tevreden is dat ze de stap hebben gezet. Maar 42% van de Belgen is nog terughoudend. De helft van hen is bang dat hun batterij leeg is voordat ze kunnen opladen.”

Is die angst terecht?

“Niet helemaal. De meeste automobilisten voelen zich pas comfortabel met een bereik van 500 kilometer, ook al rijden ze maar enkele tientallen kilometers per dag. Los daarvan is het absoluut noodzakelijk om het oplaadnetwerk verder te ontwikkelen. Voor veel mensen, vooral in steden, is het niet mogelijk om thuis een oplaadpunt te installeren. BNP Paribas Fortis draagt bij aan de uitbreiding van het oplaadnetwerk via de participatie in Optimile. Deze Gentse scale-up biedt softwareoplossingen aan voor het opladen van elektrische wagens en ontwikkelt strategische partnerschappen voor de installatie en het onderhoud van oplaadpunten.”

Kan een elektrische auto worden opgenomen in het verloningspakket van elke werknemer?

“Tegenwoordig verschijnen er minder dure voertuigen op de markt die toegankelijk zijn voor het midden- en lager kader. Daarnaast telt bij een elektrische wagen vooral de Total Cost of Ownership. En die totale kosten liggen veel lager dan bij een voertuig met een verbrandingsmotor. Vaak heeft men er alle belang bij om voor leasing te kiezen. We bieden een volledig en op maat gemaakt aanbod aan alle bedrijven, ongeacht hun omvang en behoeften.”

Wat bedoelen jullie precies met een 'compleet aanbod'?

“Naast leasing bieden we dankzij onze vele partners ook oplaadoplossingen aan thuis of op het werk, een oplaadkaart voor openbare netwerken, de automatische terugbetaling van het stroomverbruik thuis, een app om oplaadpunten te vinden en opleidingen in elektrisch rijden.”

Een volledig ecosysteem dus?

“We willen meebouwen aan de mobiliteit van morgen. Door ze te financieren, via krediet of leasing, te verzekeren, maar ook door samen te werken met partners buiten onze traditionele activiteiten. Zoals het al eerder vermelde Optimile, en Touring, een organisatie die garant staat voor betrouwbaarheid.”

Maar mobiliteit gaat toch niet alleen over de auto?

“Wij willen eerder de relatie met de auto heroverwegen. Gezien de klimaatdoelstellingen en de toenemende schaarste aan grondstoffen, is het onmogelijk om elke verbrandingsauto te vervangen door een elektrische. Arval biedt een uitgebreide expertise aan bedrijven die mobiliteit anders willen bekijken. We helpen hen om hun behoeften te analyseren, alternatieven voor de auto te vinden, een mobiliteitsbudget ter beschikking te stellen of een mobiliteitsbeleid op te stellen. We bieden fietsleasing aan, al dan niet in combinatie met autoleasing. We geloven sterk in multimodaliteit en mobility as a service-oplossingen: de mogelijkheid om verschillende vervoersmodi te combineren en er gemakkelijk voor te betalen. Dat is ook een van de specialiteiten van onze partner Optimile.”

Staan bedrijven en hun werknemers open voor deze boodschap?

“Het idee dat werknemers niet langer zeggen 'ik heb zoveel voor mijn auto in mijn salarispakket', maar eerder 'ik heb zoveel voor mijn mobiliteit', wint terrein. Betalen voor gebruik in plaats van bezit zien we al in fitness of streaming. Mobiliteit gaat dezelfde weg op, met deelauto's en forfaitaire abonnementen die het kostenplaatje voorspelbaarder maken voor bedrijven en particulieren. Maar de snelheid van deze verandering hangt ook af van het succes van het federale mobiliteitsbudget, dat moeilijk van de grond komt.”

BNP Paribas Fortis nv – Warandeberg 3 – B-1000 Brussel – BTW BE 0403.199.702 – RPR Brussel

Optimile nv – Sassevaartstraat 46 bus 204, 9000 Gent – RPR Gent – BTW BE 0648.837.849 – www.optimile.eu - BNP Paribas Fortis nv bezit een deelneming van meer dan 10% in Optimile nv.

Arval Belgium nv, Ikaroslaan 99, 1930 Zaventem – RPR Brussel – BTW BE 0436.781.102

Touring nv, Koning Albert II-laan 4 B12, 1000 Brussel – RPR Brussel – KBO BE 0403.471.401, is ingeschreven onder dit nummer bij de FSMA, Congresstraat 12-14, 1000 Brussel, en handelt als verbonden agent, vergoed door commissies, voor AG Insurance nv. AG Insurance nv bezit een deelneming van meer dan 10% in Touring nv.

01.12.2023

Welke steun voor uw bedrijf?

De drie gewesten van ons land voorzien in een reeks subsidies voor bedrijven en zelfstandigen die investeren. Onze experten scheppen klaarheid en helpen u bij de indiening en opvolging van uw dossier.

De modaliteiten, bedragen en voorwaarden van investeringssteun verschillen sterk van gewest tot gewest. Welke regelgeving van toepassing is, hangt af van de ligging van de exploitatiezetel waar de investeringen worden gedaan. De maatschappelijke zetel heeft daar geen invloed op en kan in eender welk land gelegen zijn. Bovendien blijft een subsidieaanvraag een vrij zwaar administratief proces. Daarom zorgen onze experts voor alle stappen, van het indienen van de premieaanvraag tot het bekomen ervan.

Uitgebreid steunpakket in Vlaanderen

Vlaanderen kent verschillende soorten subsidies toe. De belangrijkste voorbeelden daarvan zijn de strategische transformatiesteun, de ecologiepremie, de strategische ecologiesteun, de kmo-portefeuille en de groeisubsidie.

Elke vorm van steun is gericht op verschillende soorten investeringen of bedrijven. Ook het subsidieniveau varieert sterk en gaat van 8% voor een strategische investering in een groot bedrijf tot wel 50% voor consultancykosten van een kmo.

Onze experten bekijken de verschillende subsidiemogelijkheden samen met u. Vervolgens brengen ze u in contact met een specialist van VLAIO, het Agentschap Innoveren & Ondernemen in Vlaanderen, die de fakkel van ons overneemt en u verder begeleidt bij uw aanvraag.

Klassieke en ecologische steunmaatregelen in Wallonië

In Wallonië zijn de investeringssubsidies voorbehouden voor bedrijven die actief zijn in een beperkt aantal sectoren. Activiteiten die niet in aanmerking komen, zijn bijvoorbeeld de detailhandel, de transportsector of de vrije beroepen.

De modaliteiten verschillen bovendien naargelang de grootte van het bedrijf. Kleine bedrijven moeten een bedrag van minstens 25.000 euro investeren. Voor grote bedrijven gelden hogere drempels en zij moeten investeren in een ontwikkelingsgebied.

Concrete voorbeelden van investeringen voor professioneel gebruik die in aanmerking komen, zijn onder meer de aankoop of de bouw van vastgoed, de aankoop van een terrein of de aankoop van nieuw bedrijfsmateriaal.

De basispremie varieert van 4% tot 6%. Verhogingen zijn mogelijk wanneer banen worden gecreëerd, bij een innovatieve aanpak, bij diversifiëring in het buitenland enz. Voor projecten die het gebruik van duurzame energie en de bescherming van het leefmilieu bevorderen, kunt u een hogere premie krijgen tot 20%.

Merk op dat u de aanvraag moet indienen voor u een definitieve verbintenis aangaat. Investeringen waarvoor u al een offerte hebt ondertekend, kunnen dus niet meer worden gesubsidieerd.

Onze experten begeleiden uw bedrijf met plezier bij alle stappen.

De overvloedigste subsidies in Brussel

De Brusselse premie voor (im)materiële investeringen of werken kan worden toegekend in de meeste sectoren. In totaal komt ongeveer 80% van de economische activiteiten in de hoofdstad in aanmerking voor subsidies. De twee grootste uitzonderingen zijn het onderwijs en de vastgoedsector.

Om een subsidie te kunnen ontvangen, moet het investeringsproject ten minste 10.000 euro bedragen voor een beginnende ondernemer en minstens 15.000 euro in de andere gevallen, naargelang de grootte van het bedrijf. De investering moet bovendien bestemd zijn om een bestaande activiteit verder te ontwikkelen of te verbeteren. Een activiteit eenvoudigweg vervangen door een andere is niet toegestaan.

De subsidie kan oplopen tot 30% van het investeringsbedrag, met een gemiddelde van 12,5%. Het subsidieniveau hangt af van een reeks criteria, zoals starter zijn of het aantal werknemers met meer dan 30% verhogen.

In de loop van 2024 zal de hervorming van de steunmaatregelen de premies voor duurzame projecten en projecten in het kader van de circulaire economie nog verder versterken.

Ook in Brussel moet u de aanvraag indienen voor u een definitieve verbintenis aangaat. Investeringen waarvoor u al een offerte hebt ondertekend, kunnen dus niet meer worden gesubsidieerd.

En ook hier kunt u rekenen op de begeleiding door onze experten tijdens elke stap van het proces.

Niet te missen

- Schuldschein steeds populairder als financieringsmiddel. Waarom is dat?

- Het Schuldschein: Duitse export voor de financieringsmarkt

- De troeven van het Schuldschein: eenvoudig, flexibel en op verzoek ook discreet

- Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

- Welke steun voor uw bedrijf?