Het puntensysteem van de Pensioencommissie is transparanter en herstelt het verband tussen de gewerkte jaren en het wettelijk pensioen. Maar het probleem van de betaalbaarheid is niet opgelost.

Een euro voor elke zin waarin het woord ‘pensioen’ samen met het woord ‘probleem’ opduikt? Een mens zou snel miljonair zijn. En meteen ook verlost van het pensioenprobleem. Helaas. Het wettelijk pensioen - de eerste pijler van het pensioenstelsel - zorgt in België voor collectieve koppijn. Het probleem is bekend: door de vergrijzing zijn er steeds minder actieven en steeds meer gepensioneerden, die bovendien steeds langer leven. Kers op de taart is de recessie: die doet de overheidsschuld stijgen en de belastinginkomsten dalen. Deze mix van factoren zorgt in ons repartitiesysteem - waarin de actieve bevolking de huidige pensioenen betaalt - voor een ‘perfecte storm’.

De punten van de Pensioencommissie

De storm vermijden? Een pensioenstelsel is een tanker die zich maar graad per graad op een nieuwe koers laat dwingen. De Pensioencommissie, indertijd geïnstalleerd door ontslagnemend minister van pensioenen Alexander De Croo, deed een poging. Ze stelde een Pensioenrapport op en schoof een nieuw pensioensysteem naar voor. Wat zijn de krachtlijnen?

- Langer werken levert een hoger pensioen op en dat pensioen wordt berekend op basis van een puntensysteem. Wie op één jaar tijd evenveel verdient als wat een andere werknemer, ambtenaar of zelfstandige gemiddeld in dat jaar verdient, krijgt één volledig pensioenpunt. Wie minder verdient of deeltijds werkt, krijgt minder. Wie meer werkt of verdient, krijgt meer. Eén punt komt overeen met een bepaald pensioenbedrag. Het puntensysteem zou afwijkingen toestaan, bijvoorbeeld voor belastende beroepen en periodes van ziekte of werkloosheid. Iedereen moet jaar na jaar kunnen volgen hoeveel punten hij verzameld heeft.

- ·ook aan de loopbaanduur wordt gesleuteld: wie vervroegd met pensioen wil, moet 42 jaar gewerkt hebben. Deeltijds met pensioen gaan en deeltijds blijven werken kan ook. Opvallend punt: de drie stelsels (werknemers, ambtenaren en zelfstandigen) blijven bestaan, maar groeien gaandeweg naar elkaar toe.

Peter De Keyzer (hoofdeconoom BNP Paribas Fortis) vindt verschillende ideeën lovenswaardig:

“Het puntenstelsel herstelt het verband tussen de gewerkte jaren en het pensioenbedrag. Het systeem is ook transparanter: je kunt volgen hoeveel punten je verzamelt. Aangezien het puntenstelsel voor de drie stelsels wordt ingevoerd, worden die beter vergelijkbaar en kunnen ze naar elkaar toe groeien. Ik zie ook minpunten. Het rapport is bijvoorbeeld te vrijblijvend over de koppeling tussen de pensioenleeftijd en de levensverwachting. Over 20 jaar leven we gemiddeld weer 6 jaar langer.”

Verdere hervorming noodzakelijk

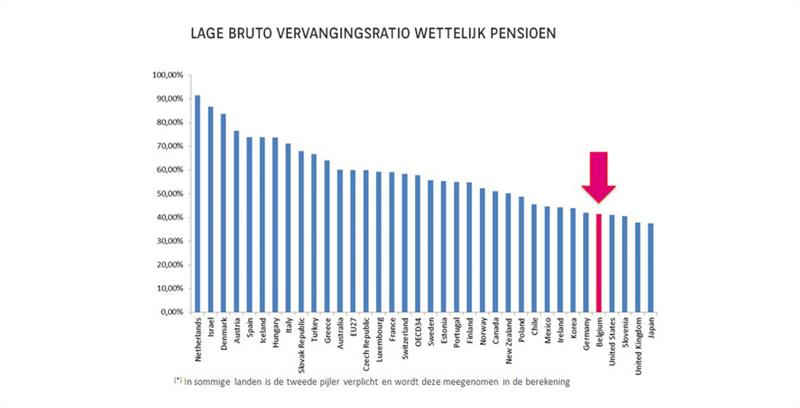

Intussen bereidt de nieuwe regering een pensioenhervorming voor. Een paar maatregelen zijn al bekend. Zo is de pensioenleeftijd verhoogd tot 67 jaar. Voor de rest is het nog even koffiedik kijken. Als de regering het voorgestelde puntensysteem bewaart, zal ze moeten beslissen hoeveel een pensioenpunt waard is. Maar mirakels moeten we wellicht niet verwachten. Het wettelijk pensioen zal niet plots wél een vetpot worden. Eerder integendeel. De vervangingsratio (het pensioen uitgedrukt ten opzichte van het laatste salaris) is vandaag niet hoog, en dat zal wellicht ook zo blijven. België is op dat vlak een van de kneusjes in de westerse wereld, zoals deze grafiek aantoont:

(Bron: OESO – Pensions at a glance (2013))

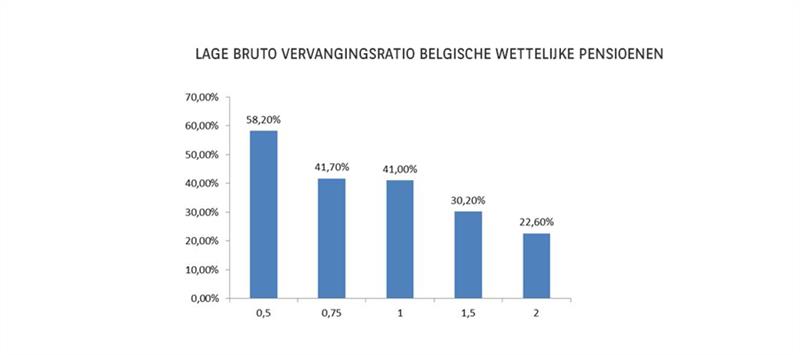

De pensioenbijdragen zijn niet geplafonneerd (hoe meer je verdient, hoe meer je bijdraagt), het wettelijk pensioen is dat wel: hoeveel je ook bijdraagt, je raakt nooit boven een bepaald plafond. Het effect laat zich dan ook het hardst voelen bij de hogere inkomens. Voor werknemers met een gemiddeld salaris (46.100 EUR) bedraagt de vervangingsratio van het wettelijk pensioen 41%. Wie dubbel zoveel verdient, haalt geen 23% meer. Deze grafiek geeft enkele cijfers:

(Bron: OESO – Pensions at a glance (2013))

27.06.2016

De tweede pensioenpijler: wat met het gegarandeerde rendement?

De werkgever moet een minimumrendement garanderen dat de verzekeraars zelf niet meer kunnen geven. Blijft deze garantie bestaan?

De tweede pijler, het aanvullend pensioen via de beroepsactiviteit, is voor uw werknemers de belangrijkste manier om de kloof tussen hun wettelijk en hun gewenst pensioen te overbruggen. Het systeem is intussen bekend. U stort een percentage van het brutoloon van uw werknemers in een pensioenpot (de patronale bijdragen). In een aantal gevallen storten zij zelf ook een percentage (de persoonlijke bijdragen). Meestal is dat een groepsverzekering, soms een pensioenfonds.

Het belegde kapitaal wordt beschikbaar vanaf de zestigste verjaardag. Maar het is fiscaal interessanter om het niet voor de 62ste verjaardag op te nemen. De grote meerderheid kiest voor een uitbetaling onder de vorm van een kapitaal: zij krijgen het bedrag in één keer. De rest opteert voor het systeem van lijfrente en strijkt levenslang een maandelijks inkomen op. Een vuistregel: reken per 100.000 EUR opgebouwd kapitaal op ongeveer 500 EUR per maand.

Stijgende dekkingsgraad

U bouwt in uw onderneming al een tweede pijler uit? Dan bent u niet alleen. De pensioenplannen voor ondernemingen zijn intussen wijdverspreid... maar zeker nog niet algemeen. In miljarden euro’s groeien de provisies gestaag aan, gemiddeld met bijna 7% per jaar:

(Bron: Assuralia & FSMA)

Toch hebben veel Belgische werknemers vandaag nog geen toegang tot het systeem. Benoit Halbart, Director Marketing & Communication AG Employee Benefits - Health Care:

“De dekkingsgraad stijgt, van 35% in 1999 tot 75% in 2013. Dat is vooral te danken aan het succes van de sectorplannen. Bedienden in kleine ondernemingen maken via die sectorplannen een inhaalbeweging op arbeiders en kaderpersoneel. Sommige sectoren en beroepsgroepen hinken achterop: de interim-sector, de distributiesector en het paritair comité 200, het aanvullend nationaal paritair comité voor de bedienden. Hoog tijd dat alle ondernemingen een tweede pijler uitbouwen.”

Een tweede manco zijn de soms zeer lage premies. In de sectorplannen gaat bij 51% van de werknemers maar 1% à 1,75% naar het pensioenplan. Bij 48% is dat zelfs minder dan 1%. Veel te weinig, stelt Benoit Halbart:

“Een bijdrage van 3% is een eerste stap, maar niet genoeg. De extra vervangingsratio bedraagt dan ongeveer 6%.”

In haar beleidsverklaring stelt de regering-Michel I dat loonsverhogingen deels gebruikt kunnen worden om het bijdrageniveau tot minstens 3% op te trekken. Ze vroeg de sociale partners om over dat percentage te onderhandelen. Daarnaast zouden uw werknemers straks zelf het initiatief mogen nemen om vrijwillig een aanvullend pensioen in de tweede pijler op te bouwen. Dat wordt gefinancierd door inhoudingen op het loon. De werknemer mag het bedrag vrij bepalen, binnen bepaalde limieten, en de inhoudingen genieten dezelfde fiscale voordelen als de persoonlijke bijdragen in een traditioneel pensioenplan. Een goed idee, denkt Benoit Halbart:

“In de meeste sectorplannen is er nog geen sprake van persoonlijke bijdragen. In de andere pensioenplannen stort 60% van de kaderleden en bedienden en 40% van de arbeiders verplichte persoonlijke bijdragen.”

WAP-garantie

Een heel actueel topic in de tweede pijler is de WAP-garantie (Wet op de Aanvullende Pensioenen) op het minimumrendement. Het zijn niet de verzekeraars of de fondsbeheerders die dat rendement op het einde van de rit moeten garanderen, maar de werkgevers. Een unieke regeling, die nergens anders ter wereld bestaat.

Tot voor kort bedroeg de WAP-garantie 3,25% op de patronale bijdragen en 3,75% op de persoonlijke bijdragen. Midden oktober 2015 bereikten de sociale partners echter een akkoord over een aanpassing van de garantie. Vanaf 1 januari 2016 geldt een variabel systeem, waarbij de jaarlijks gegarandeerde rente een bepaald percentage bedraagt van het gemiddeld rendement van 10-jarige overheidsobligaties, berekend over een periode van 24 maanden. Het resultaat van deze bewerking kan weliswaar niet lager liggen dan 1,75% en niet hoger dan 3,75%.

Benoit Halbart: “Tot nu toe zorgt de WAP-garantie nog niet voor problemen. Door de lage rentevoeten hebben wij bij AG Insurance ons gegarandeerd rendement voor nieuwe bijdragen wel teruggeschroefd tot 1,5%, maar via de winstdeelname hebben onze klanten de zekerheid dat ze alvast tot 2016 3,25% op alle contracten krijgen.

Blijft de rente laag, dan kunnen er op lange termijn problemen zijn voor de werkgever. Het zou dan immers kunnen dat hij moet bijstorten als een werknemer met pensioen gaat. Die gedachte kan een rem worden op het enthousiasme van de werkgevers om die tweede pijler verder uit te bouwen.”

27.06.2016

Het pensioenfonds: iets voor uw organisatie?

De overgrote meerderheid van de ondernemingspensioenplannen zijn groepsverzekeringen. Een mogelijk alternatief zijn de pensioenfondsen. Komt uw onderneming in aanmerking?

De groepsverzekering is in België veruit de populairste manier om een ondernemingspensioenplan op poten te zetten. Volgens Assuralia besteedt ongeveer 95% van de werkgevers de tweede pijler uit aan een verzekeraar. In sommige gevallen is het pensioenfonds nochtans een valabel alternatief. In België zijn er een stuk of 200 pensioenfondsen - goed voor 1% van de werkgevers en meer dan 1 miljoen actieve deelnemers. Qua technische provisies nemen ze ongeveer 24% van de markt voor hun rekening. De sectorplannen in de sectoren bouw, metaal en non-profit zijn bijvoorbeeld pensioenfondsen. Wat is het verschil met de verzekering? En wie komt in aanmerking?

- Een verzekeringsplan heeft heel wat voordelen. U besteedt het uit en hebt er verder geen omkijken meer naar. De verzekeraar garandeert bovendien een bepaald rendement. Maar er zijn ook nadelen. Het gegarandeerde rendement is tegenwoordig heel laag en dat zal vermoedelijk nog wel even zo blijven. En daar kunt u niet veel aan doen, want het is de verzekeraar die over de allocatie beslist. Zelf is die verzekeraar trouwens verplicht om conservatief te beleggen. Een verzekeringsplan moet aan strikte regels voldoen, zoals een jaarlijks gegarandeerd minimumrendement. Ten slotte moet u het stellen met één partij die alle aspecten van de dienstverlening voor zijn rekening neemt.

- Een pensioenfonds werkt anders. Het bedrijf (of de sector) richt zelf een OFP op, een Organisme voor de Financiering van Pensioenen. Zo kan het vrij en flexibel beslissen over alle aspecten van het ondernemingspensioenplan: wie de administratie gaat doen, wie actuaris wordt en wie het beheer voor zijn rekening neemt. U beslist ook zelf over de allocatie. Een OFP streeft niet naar een jaarlijks vast rendement, maar naar een gemiddeld rendement over de lange termijn. Op die manier kunt u zelf een risicoprofiel bepalen waarmee u zich comfortabel voelt, met een gepaste mix van obligaties, aandelen, ... in de hoop om zo een hoger rendement te halen. Het is aan de asset manager om de organisatie daarbij te begeleiden en een goed evenwicht te vinden tussen risico en rendement. Voor een pensioenfonds moet uw organisatie wel een zekere schaalgrootte hebben. Een belangrijk deel van de jaarlijkse kosten zijn de vaste kosten voor actuaris en administratie en de gedeeltelijk vaste kosten voor het beheer door de asset manager. Deze kunnen best redelijk blijven in verhouding tot de grootte van het pensioenfonds.

De boodschap is: durf de twee met elkaar vergelijken. Een verzekeringsplan is niet in steen gebeiteld. Mocht u beslissen om op een pensioenfonds over te schakelen, dan kan de verzekering bijvoorbeeld in een uitdoofscenario geplaatst worden. Of u neemt het bedrag mee naar het fonds. Het komt erop aan om het bestaande contract en de eventuele kosten te bekijken, en correct met uw verzekeraar te onderhandelen.

Verzekeringsplan vs. pensioenfonds

Verzekeringsplan

- Gegarandeerd jaarlijks minimumrendement

- Verzekeraar is verplicht om conservatief te beleggen

- Gebruiksgemak van alles-in-één oplossing

- Is ook in kleine organisaties mogelijk

Pensioenfonds

- Geen garanties, wel reële kans op hoger rendement

- Beleggingsstrategie / risiconiveau worden in overleg bepaald

- Vergt actieve participatie van de organisatie (OFP)

- Schaalgrootte is nodig om jaarlijkse kosten te dragen

25.04.2016

De derde pensioenpijler: gemoedsrust of rendement?

In de derde pijler staan uw werknemers voor een dilemma. Kiezen ze voor de gemoedsrust van de pensioenspaarverzekering of voor de kans op een hoger rendement van het pensioenspaarfonds?

Aangezien het fiscaal zo interessant is, doen uw medewerkers waarschijnlijk ook aan pensioensparen in de derde pijler. Goed om weten: de regering heeft het maximaal toegelaten spaarbedrag tot en met 2018 bevroren op 940 EUR per jaar. Ook andere fiscale spelregels zijn recent aangepast:

- De eindbelasting op het opgebouwde kapitaal daalt van 10% naar 8%.

- Die eindbelasting wordt wel vroeger geïnd. Tot nu toe werd die geheven op de 60ste verjaardag. Het ging om een bevrijdende belasting: de stortingen die men tussen de 60ste en de 65ste verjaardag deed, werden niet meer getaxeerd. In het nieuwe systeem wordt vanaf 2015 tot en met 2019 elk jaar 1% ingehouden, berekend op de waarde van het spaartegoed op 31 december 2014. In totaal is dat dus 5%. Die inhouding telt als voorschot op de eindbelasting. Op uw 60ste verjaardag betaalt u de eindbelasting van 8% verminderd met de reeds ingehouden inningen van de jaren 2015 tot en met 2019. Kortom: 3%.

Toch blijft de derde pijler (individueel sparen met fiscaal voordeel) een ‘no-brainer’. Zelfs met de lagere interestvoeten blijft het rendement beter dan een spaarboekje en het belastingvoordeel is nog steeds 30%. Minder zwart-wit is de keuze maken tussen een pensioenspaarverzekering en een pensioenspaarfonds. Wat raadt u uw medewerkers aan?

Verhouding risico-rendement

Een pensioenspaarverzekering biedt een kapitaalgarantie en een minimumrendement. Het is een risicoloze formule. Een pensioenspaarfonds is een beleggingsfonds dat door een bank of beursvennootschap beheerd wordt. Die belegt uw geld in een mix van aandelen en obligaties. Noch het kapitaal, noch het rendement is gewaarborgd. Maar op lange termijn mag je doorgaans een hoger rendement verwachten.

Eén advies kunt u uw werknemers al geven op hun eerste werkdag: begin zo vroeg mogelijk met pensioensparen. Eric Vanbrusselen (General Manager Business Development Life Insurance bij AG Insurance):

“De klassieke strategie in de derde pijler: begin jong! Kies je voor een spaarverzekering, dan profiteer je van het effect van de samengestelde interestvoet. Hoe meer jaren je spaart, hoe sterker dat sneeuwbaleffect speelt. Kies je voor een spaarfonds, dan kan de lange termijn ervoor zorgen dat schokken op de beurs opgevangen worden.”

De keuze tussen spaarverzekering en spaarfonds is niet zo zwart-wit als soms voorgesteld wordt. Zo bestaan er in de spaarfondsen ‘risk graded’-formules die variëren tussen dynamisch (met bijvoorbeeld 70% aandelen en 30% obligaties), neutraal (50-50) en conservatief (30-70).

Bart Van Poucke (BNP Paribas Investment Partners): “De keuze hangt af van je risicoprofiel en je leeftijd. Jonge mensen die dat zien zitten, kunnen het zich veroorloven om wat meer risico te nemen. Word je als belegger geconfronteerd met een crisis zoals in 2008, dan is er nog tijd om de verliezen te recupereren.

Na je veertigste verjaardag moet je de boel wat in de gaten beginnen te houden. Heb je een paar goede jaren achter de rug met een dynamisch spaarfonds, dan kun je overwegen om op een defensiever spaarfonds of een spaarverzekering over te stappen. Zo voorkom je dat je verliezen incasseert omdat de beurzen het moeilijk hebben net voor je met pensioen gaat. Is dat toch het geval, dan houdt niets je tegen om het geld te laten staan tot het verlies weer goedgemaakt is. Dat veronderstelt natuurlijk dat je de centen op dat moment niet nodig hebt.”

De verhouding tussen nieuw afgesloten pensioenspaarverzekeringen en pensioenspaarfondsen is momenteel ongeveer fiftyfifty: de spaarverzekering komt de laatste jaren op ten nadele van het spaarfonds. Ondanks de lage rentevoeten die de verzekeraars geven (rond 1,5%), kiezen meer Belgen op dit moment dus voor de gemoedsrust van de pensioenspaarverzekering. De crisissen van 2008 en 2011 liggen blijkbaar nog vers in het geheugen. Afwachten wat dat in de toekomst wordt.

Beste Pensioenspaarfonds van België

BNP Paribas Investment Partners sleept al drie jaar op rij de award ‘Beste Pensioenspaarfonds van België’ van De Tijd en L’Echo in de wacht. Bart Van Poucke beheert die fondsen samen met zijn team van BNP Paribas Investment Partners. Hoe maakt hij het verschil in een markt waarin nochtans strikte wettelijke investeringsbeperkingen gelden? Van Poucke verklapt drie keukengeheimen:

- In het luik aandelen mogen beheerders sinds 2004 in aandelen van de hele European Economic Area beleggen. Toch hebben wij er altijd bewust voor gekozen om een groot deel Belgische aandelen te houden. Die hebben het gemiddeld genomen beter gedaan.

- Wettelijk moeten we een bepaald deel van de aandelen beleggen in small caps en micro caps, aandelen van kleinere bedrijven. Die markt is wel moeilijker in te schatten dan die van de zeer grote ondernemingen, de zogenoemde large caps. Net in dat gedeelte maken onze specialisten het verschil: zij kennen die ‘kleinere’ bedrijven zeer goed en kunnen goed inschatten welke aandelen het beste rendement gaan geven. Hun keuzes hebben vaak goed uitgepakt.

- Ook op het vlak van obligaties hebben we andere keuzes gemaakt. Zoals iedereen hadden ook wij onze belangen in Griekse obligaties van de hand gedaan toen de problemen in 2011 de kop opstaken, maar in de Spaanse en Italiaanse overheidspapieren hebben we onze posities behouden, ook al kwamen ze tijdens het hoogtepunt van de schuldencrisis in 2011 sterk onder druk te staan. Toen de druk van de ketel was, begonnen de rentevoeten te dalen en daalden de rentevoeten sterker dan die in de kernlanden. Daar hebben we optimaal van geprofiteerd om grotere rendementen te genereren.

10.09.2020

Exportplannen? Leg eerst uw oor te luisteren bij onze experts

Wilt u uw buitenlands avontuur goed voorbereiden? Stel uzelf dan de juiste vragen en leg ook uw oor te luisteren bij ervaringsdeskundigen: partners, klanten, collega-exporteurs én experts.

BNP Paribas Fortis heeft oor naar vragen van internationale ondernemers en biedt betrouwbaar advies. “Nogal wat exporterende bedrijven roepen te laat onze hulp in”, aldus Frank Haak, Head of Sales Global Trade Solutions.

Ondernemers met weinig exportervaring horen het vaak donderen in Keulen bij het financiële plaatje. Waarmee moeten ze allemaal rekening houden bij het budgetteren van hun exportplannen?

Frank Haak: “Zoveel zaken zijn cruciaal bij budgettering en prijszetting: werkkapitaal, wisselkoersrisico’s en valuta-interesten, prefinanciering, winstmarges, verzekeringen, invoerrechten en andere lokale taksen, prijszetting van concurrenten … Wij adviseren klanten of prospects altijd om te vertrekken van een worstcasescenario. Nogal wat bedrijven storten zich onvoldoende voorbereid in hun eerste buitenlands avontuur: er is een opportuniteit en die grijpen ze – met niet zelden een ontgoocheling en financiële opdoffer tot gevolg.

Onze experts hebben jarenlang ervaring met export en de BNP Paribas Group beschikt over teams wereldwijd. Zo kunnen we zowel algemene als landenspecifieke tips geven. Neem nu een machinebouwer die machines op maat wil maken en uitvoeren. Die raden we aan om bij de budgettering rekening te houden met de herbruikwaarde van die machine: kunnen ze die machine nog verkopen als de buitenlandse klant die plots niet meer zou willen afnemen of als export naar dat land onmogelijk wordt door een handelsembargo of een noodsituatie?”

Wat voor bedrijven kunnen bij BNP Paribas Fortis terecht voor advies?

Frank Haak: “Iedereen! Ondernemers durven vaak geen advies vragen, soms uit angst dat het hen geld kost. Terwijl het hen op termijn net heel veel geld kan besparen. Een ‘letter of credit’ of documentair krediet is bijvoorbeeld een aanrader voor iedereen die voor het eerst exporteert naar een buitenlandse afnemer. Met dit product in combinatie met een confirmatie door BNP Paribas Fortis beschikt de exporteur over zekerheid dat hij zijn geld krijgt tegen afgifte van conforme documenten, terwijl de koper erop kan rekenen dat zijn goederen – of diensten – correct geleverd zullen worden.”

Wie niet horen wil, moet voelen: wat kan een exporteur zonder documentair krediet doen bij wanbetaling?

Frank Haak: “Worden je facturen niet betaald, dan kan de bank van de tegenpartij gecontacteerd worden met de ultieme hoop dat zij alsnog zouden voorschieten. Maar ik ben daar nogal fatalistisch in: de kans dat het goedkomt zonder financieel verlies, is echt zeer miniem. Eens je je goederen aan de douane hebt achtergelaten, verlies je meestal alle controle erop. Vandaar het belang van een goede voorbereiding: luister naar het advies van je bank en organisaties als Flanders Investment & Trade (FIT) en geef er gehoor aan. Zo dek je je in tegen een pak exportrisico’s.”

BNP Paribas Fortis

- is in België (cfr. statistieken van NBB) de nummer 1-bank voor import (+/- 40% marktaandeel) en export (+/- 25% marktaandeel): biedt advies/financiering en kan ook helpen bij het ontdekken van nieuwe exportmarkten via ‘Trade Development’;

- is fier dat België tot de 15 grootste exportregio’s van de wereld behoort en geeft exporteurs met plezier een duwtje in de rug, onder andere door de Leeuw van de Export te sponsoren.

Bron: Wereldwijs Magazine