Hoewel kmo’s een van de drijvende krachten vormen wat de werkgelegenheid in België betreft, volgt het salarisniveau meestal niet. Zo zouden de lonen er 20% lager liggen dan in grote bedrijven ...

De voorbije tien jaar is het aantal kmo’s blijven groeien in België. Dat blijkt ook uit het rapport van Graydon in samenwerking met de UCM en UNIZO: tussen 2008 en 2017 zou hun aantal met 23,2% gestegen zijn. Dat betekent dat er eind 2017 meer dan een miljoen kmo’s actief waren. Aangezien ze 99% van het nationale economische weefsel vertegenwoordigen, zijn ze van cruciaal belang voor onze economie, zeker als het gaat om het creëren van banen ...

De evolutie van de werkgelegenheid? Gestaag

Er wordt al jarenlang een stijging genoteerd. Dat werd in het eerste kwartaal van 2019 nog maar eens bevestigd met een stijging van 0,9% van de banen die gecreëerd worden in bedrijven met minder dan 100 werknemers. In dit positieve kader zijn het de allerkleinste kmo’s (minder dan 20 werknemers) die het nog beter doen. Een vaststelling die volledig in lijn ligt met het recentste rapport van de OESO over het onderwerp op Europees niveau (“Perspectieven van de OESO op de kmo’s en het ondernemerschap). Het percentage jobcreatie zou er immers hoger liggen dan in grotere ondernemingen. Een gunstige situatie die evenwel de obstakels niet mag verdoezelen die de ontwikkeling van kmo’s remmen, onder andere de moeilijkheid om financiering te vinden, nieuwe markten te veroveren of partnerschappen aan te knopen. Om nog maar te zwijgen over de problemen om bekwaam personeel aan te werven en op te leiden. Die struikelblokken beïnvloeden uiteraard hun productiviteit, maar ook hun looncompetitiviteit ...

“Slabakkende” lonen

20%: zoveel bedraagt het verschil volgens het rapport van de OESO tussen de verloningen aangeboden door de kmo’s en die van grote bedrijven op Europees niveau. Een trend die zich ook in België doorzet. Verschillende factoren kunnen die situatie verklaren: de moeilijkheden die verbonden zijn aan hun grootte, meer bepaald om toegang te krijgen tot strategische hulpmiddelen (competentie, financieringen, ...). Heel wat kmo’s zijn bovendien ook nog “jong”. 24,3% is minder dan vijf jaar oud en 44,1% minder dan tien jaar. Omdat ze afhankelijker zijn van het economische ecosysteem en van de “overheidsacties”, moeten ze ook een evenwicht zien te vinden tussen hun financiële stabiliteit (die aan het verbeteren is) en een vaak nog stagnerende rentabiliteit. Een context die een stijging van de lonen niet meteen in de hand werkt ...

Er bestaan oplossingen!

Ondanks dit alles vatten tal van kmo’s de koe bij de hoorns om het dagelijkse leven van hun werknemers te verbeteren en om de beste krachten aan te trekken en te behouden. En dat moet ook nu er een heuse “talentenoorlog” woedt. Zelfs als een loonsverhoging niet altijd mogelijk is, bestaan er alternatieven om bekwame profielen te overtuigen, meer bepaald met een dynamische werkcontext die de werknemer motiveert, maar ook met extralegale voordelen of flexibele verloningsmodellen: resultaatgebonden bonusplannen, aanvullend pensioen of een hospitalisatieverzekering. En dan hebben we het nog niet over het stijgende succes van de “winstpremie”. Het is dan ook geen toeval dat een kwart van de Belgische kmo’s deze mechanismes wil invoeren in de loop van 2019. Stuk voor stuk systemen die eenvoudig geïmplementeerd kunnen worden en zowel voor de werknemer als de werkgever fiscaal voordelig zijn. Maar dat is niet altijd genoeg ...

Overheidsacties ...

Zoals het rapport van de OESO benadrukt, moet de overheid tegen een achtergrond van extreme concurrentie en technologische veranderingen ook in actie treden om de groei van de kmo’s te blijven steunen. Hoe dan? Door de factoren te beïnvloeden die de groei stimuleren en door bepaalde struikelblokken op te heffen op het vlak van rekrutering, financiering en innovatie. De uitdaging bestaat er ook in de versnelling van de verspreiding van innovatie te bevorderen en ervoor te waken dat de kmo’s het ritme van de digitale transformatie kunnen volgen. De staat heeft er bovendien alle belang bij om een klimaat te creëren dat de werkgelegenheid en de permanente opleiding van het personeel aanmoedigt. Dat kan bijvoorbeeld door het opheffen van de administratieve verplichtingen of door de belastingdruk naar beneden te halen. Kwestie van de kmo’s dat noodzakelijke duwtje in de rug te geven, dat hen kan helpen om een betere rentabiliteit te verzekeren en de lonen te boosten ...

02.04.2019

Het succes van 'collectieve verloning'

Winstpremies en collectieve loonbonussen worden steeds populairder bij werkgevers. Waarom deze twee instrumenten voor variabele verloning zo populair zijn? Ze zijn administratief eenvoudig en worden minder zwaar belast!

De cijfers van hr-dienstverlener SD Worx bevestigen de trend: de winstpremie en de loonbonus worden steeds populairder in bedrijven, en in het bijzonder in kmo's. En terecht, want deze twee vormen van variabele verloning vallen buiten de loonnorm, zijn fiscaal voordelig en vrij eenvoudig in te voeren ... En dat laatste is ongetwijfeld een niet te verwaarlozen voordeel voor kleinere bedrijven. Bovendien zijn deze twee formules een uitstekende stimulans voor de werknemers, want via deze weg kunnen werkgevers hen belonen wanneer het bedrijf zijn doelstellingen haalt.

De winstpremie, nu al populair

De winstpremie bestaat sinds 1 januari 2018 en is dus het meest recente systeem waar werkgevers een beroep op kunnen doen. Het minste dat we kunnen zeggen, is dat het systeem een succes is, vooral dan bij kmo's van minder dan tien werknemers (55%) of zelfs minder dan vijf werknemers (41%). Volgens de cijfers van SD Worx 'delen' al 235 bedrijfsleiders hun winst met hun medewerkers, iets meer dan 12.000 in totaal. En het systeem bestaat nog maar een jaar ... Deze resultaten zijn nog vrij gematigd, maar de trend is alvast zeer interessant, want sinds juli 2018 zijn deze cijfers verdubbeld. Ook volgens SD Worx krijgt de begunstigde werknemer gemiddeld 920,54 euro bruto, wat neerkomt op een nettobedrag van 744,21 euro.

Makkelijk in te voeren

Concreet kan de werkgever kiezen uit twee soorten premies:

- een 'identieke' premie voor het voltallige personeel: ofwel een vast bedrag, ofwel een percentage van het brutoloon;

- of een 'gecategoriseerde' premie op basis van zes objectieve criteria: anciënniteit, graad, functie, weddeschaal, vergoedingsniveau en vormingsniveau.

Het feit dat de winstpremie populair is bij kmo's, komt onder meer omdat ze makkelijk in te voeren is, zeker als de werkgever kiest voor de identieke premie. In dat geval volstaat een beslissing van de algemene vergadering. Die beslissing moet de volgende elementen bevatten: het identieke bedrag van de premie of het identieke percentage van het loon (en de berekeningswijze), een eventuele anciënniteitsvoorwaarde voor de toekenning en de toekenningsregels naar rato in geval van schorsing of vrijwillige opzegging van de arbeidsovereenkomst. De werkgever moet zijn werknemers ook schriftelijk op de hoogte brengen. Bij een gecategoriseerde winstpremie is een collectieve arbeidsovereenkomst nodig.

Win-winoperatie

Deze variabele vorm van verloning biedt ook een sociaal en fiscaal voordeel. De premie is immers niet onderworpen aan de betaling van sociale bijdragen. Aangezien het evenwel gaat om een uitgave die niet aftrekbaar is als personeelskost, is de vennootschapsbelasting (29,58%) van toepassing. Voor de werknemers blijft een RSZ-solidariteitsbijdrage van 13,07% en een roerende voorheffing van 7% van toepassing ...

De loonbonus wint steeds meer terrein

De collectieve loonbonus (cao 90) bestaat op zijn beurt al meer dan tien jaar en weet almaar meer werkgevers te overtuigen, vooral kmo's met 20 tot 49 medewerkers. Bij SD Worx doen 2.502 bedrijven een beroep op deze bonus voor in totaal bijna 180.000 werknemers. Dat zijn respectievelijk 7% meer werkgevers en 15% meer werknemers vergeleken met 2017. We merken bovendien op dat de begunstigde werknemers gemiddeld kunnen rekenen op een brutobedrag van 1.039,79 euro, wat neerkomt op 903,89 euro netto. In de praktijk is de loonbonus gekoppeld aan collectieve doelstellingen en volledig aanpasbaar, maar moet hij evenwel worden vastgelegd voor een minimale referteperiode van drie maanden.

Wat kiezen?

Hoewel de loonbonus interessanter is voor de werknemer omdat enkel de RSZ-solidariteitsbijdrage van 13,07% verschuldigd is, is hij iets minder voordelig voor de werkgever. Dit systeem is immers aftrekbaar van de vennootschapsbelasting, maar onderhevig aan een werkgeversbijdrage van 33%. In elk geval bieden zowel de winstpremie als de loonbonus onmiskenbare voordelen, zeker ten opzichte van de individuele loonbonus. Bij zo’n individuele loonbonus wordt het nettobedrag van de werknemer immers voor 35% belast.

Optimaliseer uw variabele verloning

Iedereen is het erover eens dat er bij beide instrumenten nog heel wat ruimte voor verbetering is, zeker bij de winstpremie, de jongste van de twee. Ze vormen weliswaar een grote troef voor werkgevers. Hier en daar kan zeker nog wat worden bijgeschaafd, zodat alle voordelen gekoppeld aan doelstellingen (collectieve loonbonus cao 90, winstpremie, warrants enz.) zo goed mogelijk kunnen worden gecombineerd met de klassiekere premies en bonussen.

11.03.2024

“We zijn klaar om de transitie van bedrijven te versnellen, ook die van kmo’s”

Goede ESG-prestaties (Environment, Social, Governance) worden een concurrentiefactor. Ook kmo's zijn zich daar steeds meer van bewust. Een goede zaak, aldus Didier Beauvois, Head of Corporate Banking.

Hoe verklaart u dat verhoogde bewustzijn bij kmo’s?

“Met de CSRD (Corporate Sustainability Reporting Directive) zijn beursgenoteerde bedrijven en bedrijven met meer dan 250 personen sinds 2022 onderworpen aan rapporteringsverplichtingen op het gebied van ESG-prestaties. Ze engageren zich ten opzichte van hun klanten, investeerders, banken, medewerkers en aandeelhouders. Om aan het ESG-lastenboek te voldoen, geven ze steeds meer de voorkeur aan leveranciers, vaak kleinere bedrijven, die deugdelijke praktijken hanteren en dat kunnen aantonen. Bovendien zal de CSRD vanaf 2026 ook van toepassing zijn op kmo’s.”

Is duurzaamheid dan een must geworden voor alle bedrijven?

“Als je wilt blijven werken met klanten van een bepaalde grootte, zoals bijvoorbeeld in de distributiesector, heb je geen keuze meer. Met goede ESG-prestaties kan je het verschil maken met de concurrentie. We moedigen kmo’s aan om te communiceren over de inspanningen die ze leveren. Geloofwaardigheid garandeert mee het voortbestaan van de organisatie, want een deugdelijk bedrijf zal veel beter gepositioneerd zijn om investeerders aan te trekken of goede financieringsvoorwaarden te krijgen.”

Hoe helpt de bank kmo’s met hun transitie?

“Dankzij onze ervaring met grote bedrijven staan we klaar om hen bij elke stap te begeleiden. We hebben de expertise, partners en oplossingen die we stap voor stap toegankelijk maken voor kleinere bedrijven. Onze relatiebeheerders kunnen rekenen op een uitgebreid netwerk van interne experts. Die van ons Sustainable Business Competence Centre, bijvoorbeeld, of die van de Low-Carbon Transition Group, een netwerk van BNP Paribas dat wereldwijd 200 deskundigen samenbrengt om onze klanten te begeleiden naar minder koolstof.”

Hoe begeleidt u klanten concreet?

“Onze relatiebeheerders, in samenwerking met onze experts en externe partners, bieden onze klanten een echt traject aan. Ik herneem het voorbeeld van een kmo die leverancier is van een grote distributiespeler. Zodra de kmo de risico's en kansen van ESG begrijpt, helpen we bij het stellen van een diagnose en adviseren we over de te nemen acties: wat kan het bedrijf doen? Het wagenpark minder vervuilend maken, de energie-efficiëntie van de gebouwen verbeteren, zelf een deel van de energie produceren, productieprocessen meer circulair maken, de corporate governance aanpassen, tot een beter evenwicht komen tussen mannen en vrouwen in het managementteam enz. Vervolgens bekijken we samen de nodige financieringen om deze acties uit te voeren en stellen we oplossingen voor die het best aansluiten bij de situatie, de grootte en de sector van de onderneming. We hebben een breed scala aan producten ontwikkeld specifiek gericht op de energietransitie, die we zelf of via partners aanbieden.”

Kunt u enkele voorbeelden geven?

“We bieden specifieke kredieten aan voor de aankoop van isolatie, zonnepanelen, hoogrendementsketels of elektrische voertuigen. Grotere kmo's kunnen ook toegang krijgen tot een kredietlijn (van minstens 10 miljoen euro) waarvan de rentevoet gekoppeld is aan het behalen van ESG-doelstellingen, die door onafhankelijke deskundigen wordt geverifieerd. Zo hebben we een kalkproducent gefinancierd door de rente van zijn lening te koppelen aan de vermindering van zijn CO2-uitstoot. Bij een parkinguitbater hebben we de rente gekoppeld aan de uitstoot van fijnstof. We zetten ook factoringoplossingen op gekoppeld aan ESG-verplichtingen. Daarmee willen we de betaling financieren van facturen van kmo's van elke omvang.”

08.03.2024

Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

BNP Paribas Fortis is klaar voor de mobiliteit van morgen. Onze bijdrage gaat veel verder dan het leasen van elektrische voertuigen, zegt Laurent Loncke, General Manager Retail Banking en lid van het directiecomité van de bank.

Hoe kunnen bedrijven van mobiliteit een van de hefbomen maken van hun transitie?

“Als we alleen kijken naar het voertuiggebruik, kan de overstap van fossiele naar elektrische energie de CO2-uitstoot verminderen met een factor vier. Die verandering wordt meer dan ooit fiscaal aangemoedigd in ons land. Vanaf 2035 is de verkoop van auto's met verbrandingsmotoren ook verboden in de Europese Unie. Of het nu gaat om de bedrijfsvloot of de bedrijfswagens voor het personeel, elk bedrijf heeft er belang bij te kiezen voor elektrisch rijden. En dat naast andere vormen van mobiliteit.”

Hebben alle bedrijven dat begrepen?

“Vandaag zijn twee op de drie nieuwe voertuigen bedrijfswagens. En 80% van die bestellingen zijn elektrische voertuigen. Dat is ook het geval bij onze partner Arval.”

Bedrijven spelen dus een voortrekkersrol in deze transitie?

“Zeker. In de eerste plaats omdat bedrijfswagens de tweedehandsmarkt voeden. Dat zal elektrisch rijden voor iedereen toegankelijker maken. Vervolgens omdat wie voor een elektrische auto kiest zijn vrienden en familie kan aanmoedigen hetzelfde te doen. Onze recente Profacts-studie toont aan dat 85% van de eigenaars van een elektrisch voertuig tevreden tot zeer tevreden is dat ze de stap hebben gezet. Maar 42% van de Belgen is nog terughoudend. De helft van hen is bang dat hun batterij leeg is voordat ze kunnen opladen.”

Is die angst terecht?

“Niet helemaal. De meeste automobilisten voelen zich pas comfortabel met een bereik van 500 kilometer, ook al rijden ze maar enkele tientallen kilometers per dag. Los daarvan is het absoluut noodzakelijk om het oplaadnetwerk verder te ontwikkelen. Voor veel mensen, vooral in steden, is het niet mogelijk om thuis een oplaadpunt te installeren. BNP Paribas Fortis draagt bij aan de uitbreiding van het oplaadnetwerk via de participatie in Optimile. Deze Gentse scale-up biedt softwareoplossingen aan voor het opladen van elektrische wagens en ontwikkelt strategische partnerschappen voor de installatie en het onderhoud van oplaadpunten.”

Kan een elektrische auto worden opgenomen in het verloningspakket van elke werknemer?

“Tegenwoordig verschijnen er minder dure voertuigen op de markt die toegankelijk zijn voor het midden- en lager kader. Daarnaast telt bij een elektrische wagen vooral de Total Cost of Ownership. En die totale kosten liggen veel lager dan bij een voertuig met een verbrandingsmotor. Vaak heeft men er alle belang bij om voor leasing te kiezen. We bieden een volledig en op maat gemaakt aanbod aan alle bedrijven, ongeacht hun omvang en behoeften.”

Wat bedoelen jullie precies met een 'compleet aanbod'?

“Naast leasing bieden we dankzij onze vele partners ook oplaadoplossingen aan thuis of op het werk, een oplaadkaart voor openbare netwerken, de automatische terugbetaling van het stroomverbruik thuis, een app om oplaadpunten te vinden en opleidingen in elektrisch rijden.”

Een volledig ecosysteem dus?

“We willen meebouwen aan de mobiliteit van morgen. Door ze te financieren, via krediet of leasing, te verzekeren, maar ook door samen te werken met partners buiten onze traditionele activiteiten. Zoals het al eerder vermelde Optimile, en Touring, een organisatie die garant staat voor betrouwbaarheid.”

Maar mobiliteit gaat toch niet alleen over de auto?

“Wij willen eerder de relatie met de auto heroverwegen. Gezien de klimaatdoelstellingen en de toenemende schaarste aan grondstoffen, is het onmogelijk om elke verbrandingsauto te vervangen door een elektrische. Arval biedt een uitgebreide expertise aan bedrijven die mobiliteit anders willen bekijken. We helpen hen om hun behoeften te analyseren, alternatieven voor de auto te vinden, een mobiliteitsbudget ter beschikking te stellen of een mobiliteitsbeleid op te stellen. We bieden fietsleasing aan, al dan niet in combinatie met autoleasing. We geloven sterk in multimodaliteit en mobility as a service-oplossingen: de mogelijkheid om verschillende vervoersmodi te combineren en er gemakkelijk voor te betalen. Dat is ook een van de specialiteiten van onze partner Optimile.”

Staan bedrijven en hun werknemers open voor deze boodschap?

“Het idee dat werknemers niet langer zeggen 'ik heb zoveel voor mijn auto in mijn salarispakket', maar eerder 'ik heb zoveel voor mijn mobiliteit', wint terrein. Betalen voor gebruik in plaats van bezit zien we al in fitness of streaming. Mobiliteit gaat dezelfde weg op, met deelauto's en forfaitaire abonnementen die het kostenplaatje voorspelbaarder maken voor bedrijven en particulieren. Maar de snelheid van deze verandering hangt ook af van het succes van het federale mobiliteitsbudget, dat moeilijk van de grond komt.”

BNP Paribas Fortis nv – Warandeberg 3 – B-1000 Brussel – BTW BE 0403.199.702 – RPR Brussel

Optimile nv – Sassevaartstraat 46 bus 204, 9000 Gent – RPR Gent – BTW BE 0648.837.849 – www.optimile.eu - BNP Paribas Fortis nv bezit een deelneming van meer dan 10% in Optimile nv.

Arval Belgium nv, Ikaroslaan 99, 1930 Zaventem – RPR Brussel – BTW BE 0436.781.102

Touring nv, Koning Albert II-laan 4 B12, 1000 Brussel – RPR Brussel – KBO BE 0403.471.401, is ingeschreven onder dit nummer bij de FSMA, Congresstraat 12-14, 1000 Brussel, en handelt als verbonden agent, vergoed door commissies, voor AG Insurance nv. AG Insurance nv bezit een deelneming van meer dan 10% in Touring nv.

08.03.2024

Klikt uw onderneming ook de energieprijs vast?

De prijs van energie heeft de afgelopen jaren zowel hoge pieken als diepe dalen gekend. Dat jojo-gedrag baart heel wat ondernemers zorgen. BNP Paribas Fortis staat ook hier klaar om u stabiliteit te bieden.

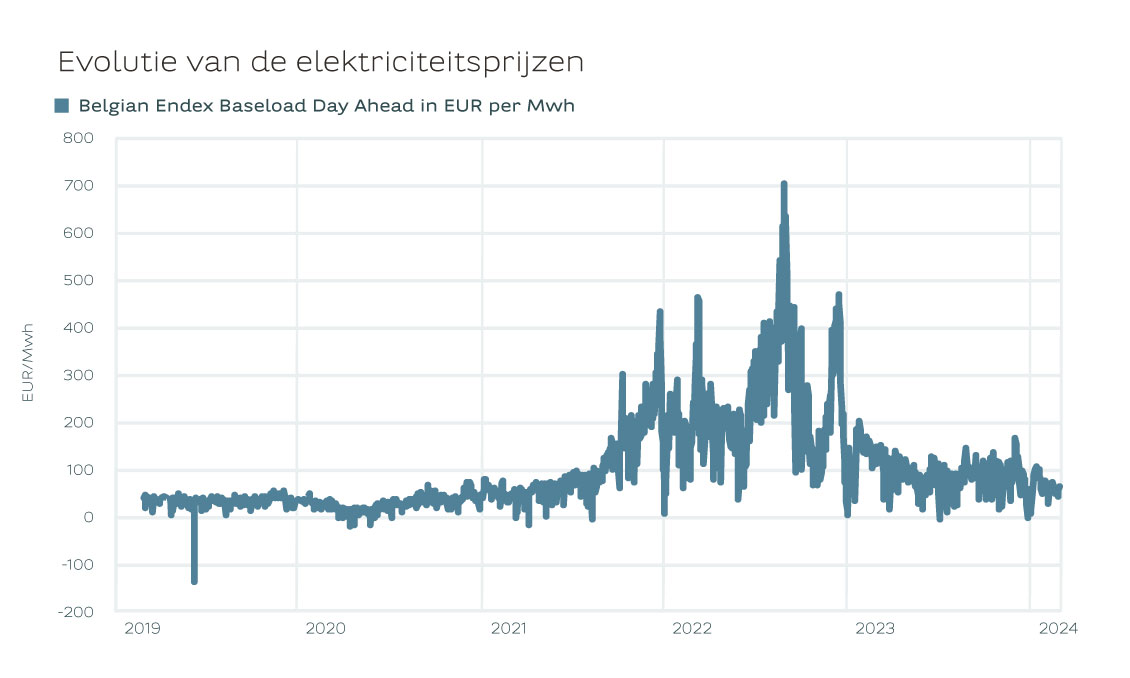

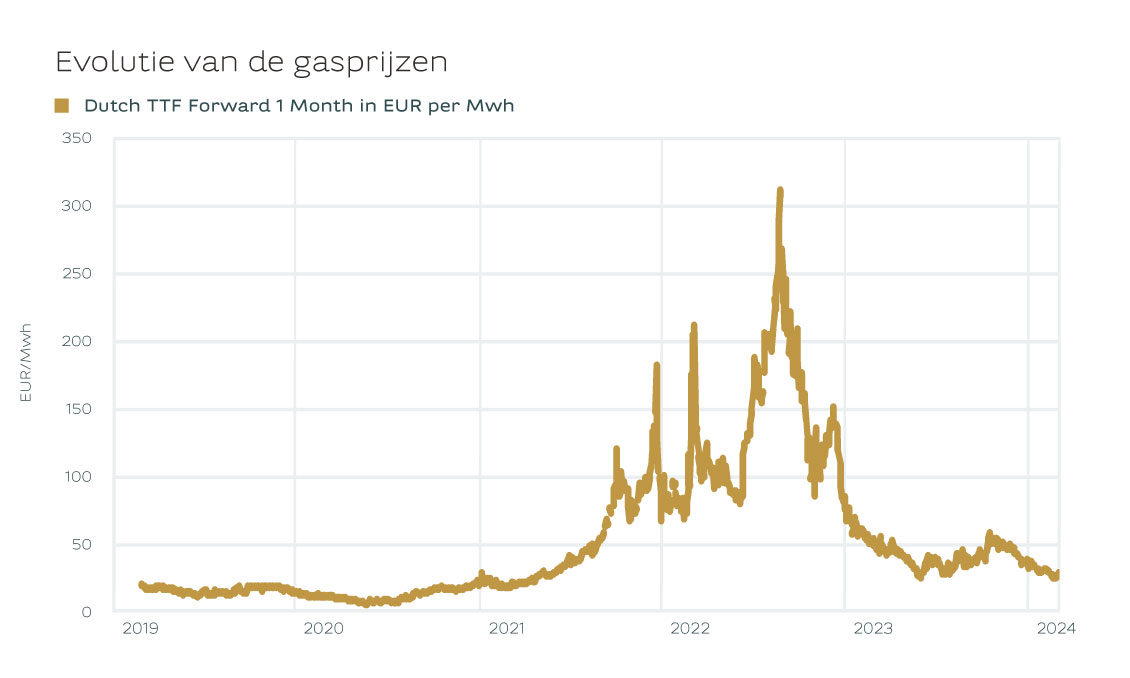

De prijs van energie beheersen: het kan bijna niet anders, of ook in uw onderneming was dat de afgelopen jaren een terugkerende zorg. We komen uit een periode waarin die energieprijzen zeer volatiel geweest zijn, met zowel hoge pieken als diepe dalen. Dat jojo-gedrag maakte heel wat ondernemers ongerust en zorgde in sommige gevallen voor enorme extra kosten. Toch is er een, bij ondernemers vaak minder gekende, manier om op dat vlak aan risicomanagement te doen. BNP Paribas Fortis staat ook hier klaar om u te begeleiden.

Slingerbeweging

De energieprijzen hebben er de afgelopen jaren een dolle rit opzitten. In de nasleep van de invasie in Oekraïne stegen ze naar ongekende hoogten. De gasprijzen stegen tot 300 euro per Mwh, terwijl de prijs in de jaren ervoor rond 10 à 15 euro per Mwh schommelde. De elektriciteitsprijzen stegen tot meer dan 600 euro per Mwh. In de jaren daarvoor bedroeg die prijs amper 50 euro per Mwh.

Crisismanagement

De energiecrisis van 2022 joeg een schokgolf door de bedrijfswereld. Vooral in energie-intensieve sectoren als de metaalnijverheid of de chemie bleek hoe cruciaal betaalbare energie is voor het voortbestaan van veel ondernemingen. Zij die zelfvoorzienend waren in hun energiebehoefte, overleefden de storm beter. Het belang van risicomanagement kwam in de energiecrisis duidelijk naar voren. Ondernemingen wilden hierin, zoals de wetgever het stelt, handelen als een ‘voorzichtig en redelijk persoon’. Ze fixeerden hun energieprijzen en kwamen zo nagenoeg ongeschonden uit de crisis. Anderen konden op een bepaald moment alleen maar hopen dat de energieprijzen weer omlaag zouden gaan.

‘Never waste a good crisis’ wordt als slagzin regelmatig gebruikt. Voor deze energiecrisis mogen we die uitdrukking nog eens van onder het stof halen. Het is boeiend om te zien hoe ondernemingen hun energievoorziening zelf in handen nemen. Vooral de opkomst van PPA’s - Power Purchase Agreements - is opmerkelijk. Een PPA is een stroomafnameovereenkomst tussen een elektriciteitsproducent en een afnemer.

Risicobeheer

“Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken.”

Mattias Demets, Commodity Derivatives Sales bij BNP Paribas Fortis

Ook op het vlak van risicomanagement zetten ondernemingen grote stappen vooruit. De energieprijzen vastklikken, was vaak de taak van het management. Die zagen die onderhandelingen met de energieleveranciers als een extra opdracht in hun waaier aan verantwoordelijkheden. Maar sinds de energiecrisis zien we dat ondernemingen zich almaar sterker professionaliseren. Het managen van energieprijzen is nu echt een functie op zich. Ondernemingen denken meer en meer na over de juiste strategie om hun kosten te beheren, waaronder de energieprijzen vallen. De manier waarop, en zeker ook het moment waarop ze energieprijzen vastklikken, evolueerde zo meer dan ooit tot een weloverwogen beslissing, die toelaat om marges te beschermen in geval van stijgende prijzen.

Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps hebben als doel risicomanagement. Ze worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken. Een financiële swap oogt in eerste instantie misschien wat complex, maar is in feite niet zo’n ingewikkelde transactie. Er zijn natuurlijk ook andere structuren beschikbaar, afhankelijk van uw noden.

Hier komt de voorzichtige en redelijke persoon weer om het hoekje kijken. Want of u als ondernemer nu opportuniteiten zoekt om slim te investeren, of mogelijkheden bekijkt om uw energiekosten te beheersen: uiteindelijk gaat het om twee kanten van dezelfde medaille. BNP Paribas Fortis denkt voor u als ondernemer niet alleen na over investeren, maar ook over manieren om u te helpen belangrijke kosten zoals die van energie slim en veilig te managen.

Blijvende daling?

Op welke manier ondernemingen hun energieprijzen ook wensen vast te klikken, de marktcontext is heel interessant op dit moment. De industrie in Europa gaat door zwaar weer. Toch beleeft de economie een soft landing – een vertraging, zonder echte recessie. Die drijft op dit moment de lage gas- en elektriciteitsprijzen. We hebben bovendien een milde en winderige herfst en winter achter de rug. Energieproducenten wekten de afgelopen maanden historisch veel elektriciteit op uit hernieuwbare bronnen.

Niets zegt dat de prijzen niet nog verder zullen dalen. Europa importeert, meer dan ooit, LNG vanuit de Verenigde Staten. Zowel de prijs van Amerikaans gas, als de kosten om het naar hier te vervoeren, daalden de afgelopen maanden enorm. In meer dan 65% van de ontwikkelde landen worden binnenkort verkiezingen georganiseerd; de geopolitieke toestand (Oekraïne, Israël, Taiwan) kan op zijn beurt voor volatiliteit zorgen.

Voorzichtig

Zowel de gas- als de elektriciteitsprijzen zijn de afgelopen twee jaar niet meer zo laag geweest. De markt maakt zich momenteel niet te veel zorgen. Maar de energiecrisis van 2022 toonde aan dat we altijd op onze hoede moeten zijn. Uw energieprijs vastklikken, is niet alleen vaak de meest kostenbesparende tactiek, maar levert u als ondernemer ook bescherming op in tijden van toenemende volatiliteit.

Wenst u hierover meer informatie? Contacteer dan uw relatiebeheerder.

Niet te missen

- Kmo’s: drijvende kracht achter de werkgelegenheid, maar (nog) niet achter de lonen ...

- Het succes van 'collectieve verloning'

- “We zijn klaar om de transitie van bedrijven te versnellen, ook die van kmo’s”

- Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

- Klikt uw onderneming ook de energieprijs vast?