Een koude douche: u vernam zonet dat een van uw belangrijkste klanten een procedure van gerechtelijke reorganisatie (of kortweg PGR) heeft gestart. Uw facturen zullen misschien niet meteen worden betaald, maar toch hoeft u niet bij de pakken te blijven zitten.

Een PGR, wat is dat precies?

De bedoeling van de procedure van gerechtelijke reorganisatie is ‘het behoud, onder toezicht van de rechter, van de continuïteit van het geheel of een gedeelte van de activiteiten van een onderneming’ (n.v.d.r. deze was tot 1 mei 2018 gekend als de WCO, de wet continuïteit ondernemingen). Een duidelijke doelstelling dus: er alles aan doen om het bedrijf weer op de goede koers te krijgen en een faillissement te vermijden. Als uw klant aan een reeks voorwaarden voldoet, kan hij de PGR dus opstarten en krijgt hij een opschorting van (maximaal, maar tweemaal vernieuwbaar) zes maanden. Dat noemen we dus de opschortingsperiode: tijdens die periode kan het bedrijf niet failliet worden verklaard en kan er geen beslaglegging gebeuren. Er is dus hoop op een 'reorganisatie' ... Vervolgens zijn er drie scenario's mogelijk (naargelang de situatie van het bedrijf):

- Een minnelijk akkoord met twee of meerdere schuldeisers;

- Een collectief akkoord met alle schuldeisers via de goedkeuring van een reorganisatieplan;

- Een overdracht onder gerechtelijk gezag

In de meeste gevallen krijgt de tweede mogelijkheid de voorkeur: tijdens een zitting in de handelsrechtbank wordt aan de schuldeisers een reorganisatieplan ter goedkeuring voorgelegd.

Zolang er hoop is ...

Laten we duidelijk zijn: hoewel de laatste aanpassingen in de regelgeving (in 2013 en in mei 2018) onder meer tot doel hadden om misbruiken te vermijden door ze duurder en dwingender te maken, en hoewel de gerechtelijke reorganisatie niet noodzakelijk uitmondt in een stopzetting van de activiteiten, hebt u maar weinig kans dat u uw geld ooit terug zult zien. De PGR werd immers ingevoerd als een redmiddel maar blijft in veel gevallen (70 tot 80% volgens de cijfers die in de pers verschenen) jammer genoeg de voorbode van een faillissement. Toch is dat nog altijd geen reden om uw kop in het zand te steken ... Zeker als u weet dat het reorganisatieplan sinds 1 mei 2018 (in het scenario van een collectief akkoord met alle schuldeisers) verplicht om ten minste 20% van het verschuldigde bedrag aan de schuldeisers terug te geven (vroeger was dat 15%). Tewijl uw klant dus even weer op adem komt, en uw facturen inmiddels voor een tijdje in de koelkast blijven, kunt u best deze vijf tips volgen:

- Controleer de lijst met schuldeisers en de bedragen: het bedrijf in reorganisatie krijgt acht dagen de tijd om zijn schuldeisers op de hoogte te brengen. Zodra u iets hoort, controleert u eerst of u wel op de lijst staat, gaat u na of de bedragen op de lijst correct zijn en of de status van de schuldvorderingen klopt. Een fout gezien? Gebruik uw recht om in beroep te gaan. Let wel op: u moet ten laatste één maand voor de datum van de zitting waarop het reorganisatieplan zal worden gestemd, reageren.

- Informeer u: met de zitting in het verschiet (en dus ook het vervolg van uw handelsrelatie) kan het nuttig zijn om informatie in te winnen over de exacte (lees: boekhoudkundige) situatie van uw klant. Hoe? Tijdens de volledige procedure hebt u het recht om het gerechtelijke reorganisatiedossier te raadplegen.

- Woon de stemming bij: de bedoeling van die zitting is het herstelplan voor uw klant goed te keuren. Men zal u waarschijnlijk voorstellen om uw schuldvorderingen te verlagen en de betaaltermijn te verlengen (soms over verschillende jaren). Onthoud dan vooral: beter één vogel in de hand dan tien in de lucht. Uw aanwezigheid is uiteraard belangrijk, want u kunt uw goedkeuring geven en eventueel uw rechten laten gelden.

- Blijf uw verplichtingen nakomen: de opschortingsperiode schort immers geen lopende contracten op. De 'nieuwe' schuldvorderingen worden niet bevroren, dus u kunt nu strengere betalingsvoorwaarden eisen. Dat kan uiteraard ook een keerzijde hebben, want hoe dieper uw klant wegzakt, hoe kleiner de kans dat hij uw facturen nog zal betalen. Dient zich een nieuwe verkoop aan tijdens de PGR (hoewel u niet verplicht bent om hierop in te gaan), wees u dan bewust van de risico's!

En daarna?

Na afloop van de procedure van collectief akkoord (behalve indien uw klant hervalt) zijn er twee mogelijkheden: een faillissement of een herstel. De eerste mogelijkheid is geen goed nieuws voor de bedragen die de klant u nog verschuldigd was. Komt het toch tot een herstel? Dan kunt u gerust blijven samenwerken met uw klant, zeker als u weet dat hij hoogstwaarschlijnlijk dubbel zo hard zijn best zal doen om dit niet nogmaals mee te maken. Blijf in elk geval voorzichtig zodat uw eigen bedrijf zeker niet in gevaar komt.

08.03.2024

Klikt uw onderneming ook de energieprijs vast?

De prijs van energie heeft de afgelopen jaren zowel hoge pieken als diepe dalen gekend. Dat jojo-gedrag baart heel wat ondernemers zorgen. BNP Paribas Fortis staat ook hier klaar om u stabiliteit te bieden.

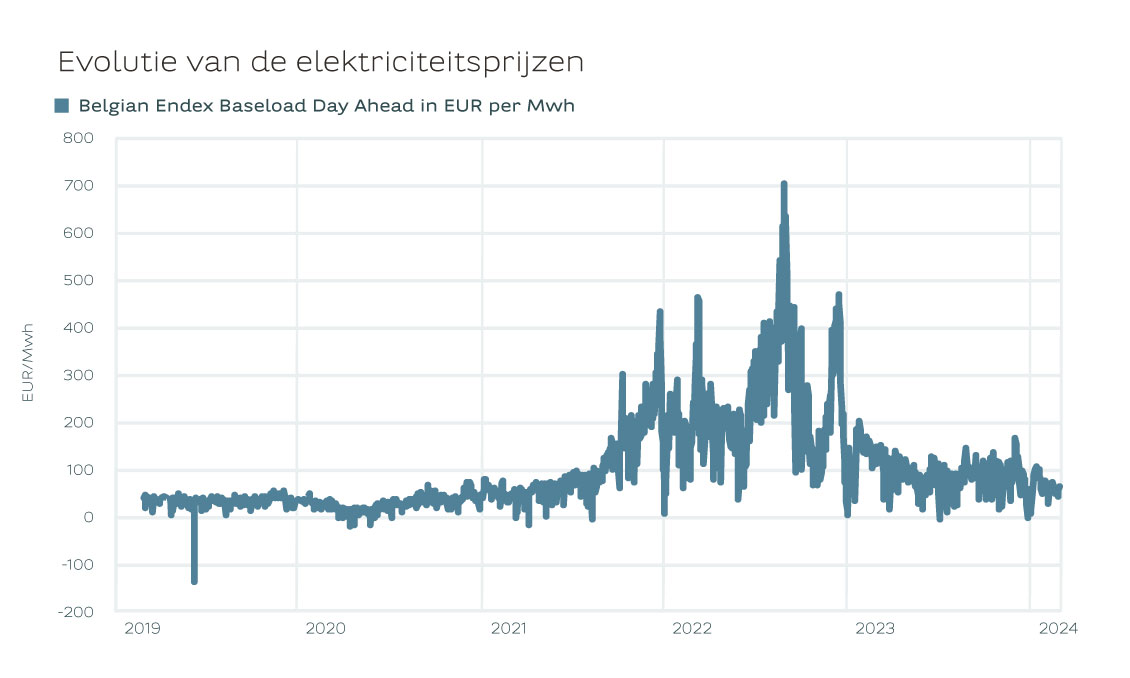

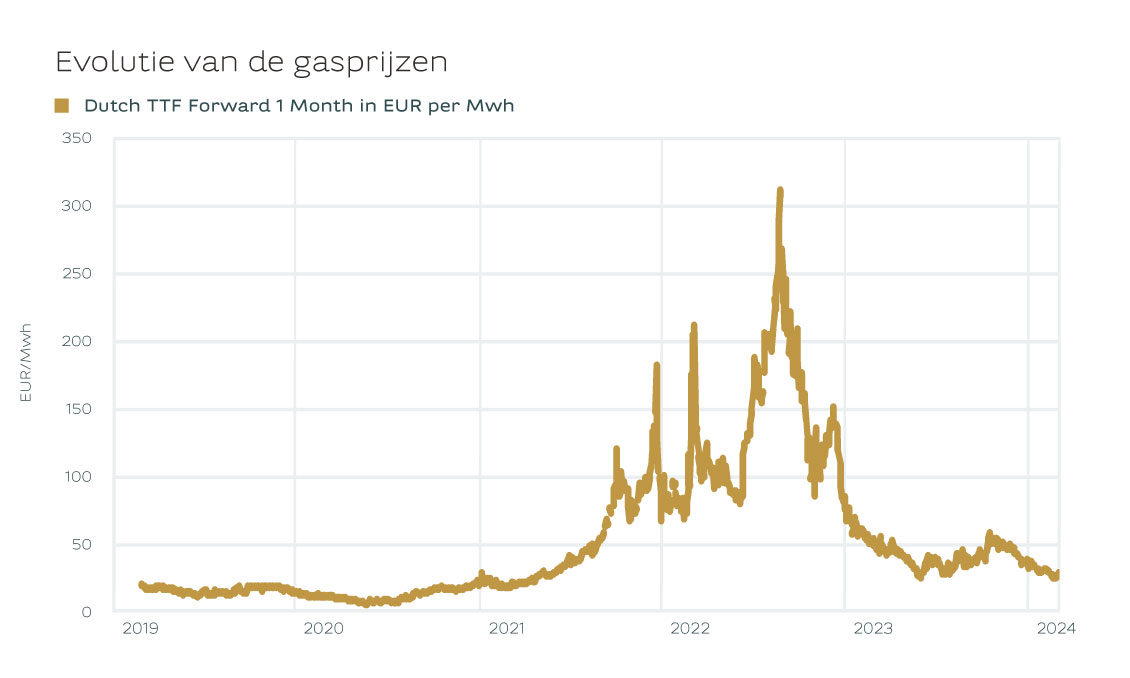

De prijs van energie beheersen: het kan bijna niet anders, of ook in uw onderneming was dat de afgelopen jaren een terugkerende zorg. We komen uit een periode waarin die energieprijzen zeer volatiel geweest zijn, met zowel hoge pieken als diepe dalen. Dat jojo-gedrag maakte heel wat ondernemers ongerust en zorgde in sommige gevallen voor enorme extra kosten. Toch is er een, bij ondernemers vaak minder gekende, manier om op dat vlak aan risicomanagement te doen. BNP Paribas Fortis staat ook hier klaar om u te begeleiden.

Slingerbeweging

De energieprijzen hebben er de afgelopen jaren een dolle rit opzitten. In de nasleep van de invasie in Oekraïne stegen ze naar ongekende hoogten. De gasprijzen stegen tot 300 euro per Mwh, terwijl de prijs in de jaren ervoor rond 10 à 15 euro per Mwh schommelde. De elektriciteitsprijzen stegen tot meer dan 600 euro per Mwh. In de jaren daarvoor bedroeg die prijs amper 50 euro per Mwh.

Crisismanagement

De energiecrisis van 2022 joeg een schokgolf door de bedrijfswereld. Vooral in energie-intensieve sectoren als de metaalnijverheid of de chemie bleek hoe cruciaal betaalbare energie is voor het voortbestaan van veel ondernemingen. Zij die zelfvoorzienend waren in hun energiebehoefte, overleefden de storm beter. Het belang van risicomanagement kwam in de energiecrisis duidelijk naar voren. Ondernemingen wilden hierin, zoals de wetgever het stelt, handelen als een ‘voorzichtig en redelijk persoon’. Ze fixeerden hun energieprijzen en kwamen zo nagenoeg ongeschonden uit de crisis. Anderen konden op een bepaald moment alleen maar hopen dat de energieprijzen weer omlaag zouden gaan.

‘Never waste a good crisis’ wordt als slagzin regelmatig gebruikt. Voor deze energiecrisis mogen we die uitdrukking nog eens van onder het stof halen. Het is boeiend om te zien hoe ondernemingen hun energievoorziening zelf in handen nemen. Vooral de opkomst van PPA’s - Power Purchase Agreements - is opmerkelijk. Een PPA is een stroomafnameovereenkomst tussen een elektriciteitsproducent en een afnemer.

Risicobeheer

“Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken.”

Mattias Demets, Commodity Derivatives Sales bij BNP Paribas Fortis

Ook op het vlak van risicomanagement zetten ondernemingen grote stappen vooruit. De energieprijzen vastklikken, was vaak de taak van het management. Die zagen die onderhandelingen met de energieleveranciers als een extra opdracht in hun waaier aan verantwoordelijkheden. Maar sinds de energiecrisis zien we dat ondernemingen zich almaar sterker professionaliseren. Het managen van energieprijzen is nu echt een functie op zich. Ondernemingen denken meer en meer na over de juiste strategie om hun kosten te beheren, waaronder de energieprijzen vallen. De manier waarop, en zeker ook het moment waarop ze energieprijzen vastklikken, evolueerde zo meer dan ooit tot een weloverwogen beslissing, die toelaat om marges te beschermen in geval van stijgende prijzen.

Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps hebben als doel risicomanagement. Ze worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken. Een financiële swap oogt in eerste instantie misschien wat complex, maar is in feite niet zo’n ingewikkelde transactie. Er zijn natuurlijk ook andere structuren beschikbaar, afhankelijk van uw noden.

Hier komt de voorzichtige en redelijke persoon weer om het hoekje kijken. Want of u als ondernemer nu opportuniteiten zoekt om slim te investeren, of mogelijkheden bekijkt om uw energiekosten te beheersen: uiteindelijk gaat het om twee kanten van dezelfde medaille. BNP Paribas Fortis denkt voor u als ondernemer niet alleen na over investeren, maar ook over manieren om u te helpen belangrijke kosten zoals die van energie slim en veilig te managen.

Blijvende daling?

Op welke manier ondernemingen hun energieprijzen ook wensen vast te klikken, de marktcontext is heel interessant op dit moment. De industrie in Europa gaat door zwaar weer. Toch beleeft de economie een soft landing – een vertraging, zonder echte recessie. Die drijft op dit moment de lage gas- en elektriciteitsprijzen. We hebben bovendien een milde en winderige herfst en winter achter de rug. Energieproducenten wekten de afgelopen maanden historisch veel elektriciteit op uit hernieuwbare bronnen.

Niets zegt dat de prijzen niet nog verder zullen dalen. Europa importeert, meer dan ooit, LNG vanuit de Verenigde Staten. Zowel de prijs van Amerikaans gas, als de kosten om het naar hier te vervoeren, daalden de afgelopen maanden enorm. In meer dan 65% van de ontwikkelde landen worden binnenkort verkiezingen georganiseerd; de geopolitieke toestand (Oekraïne, Israël, Taiwan) kan op zijn beurt voor volatiliteit zorgen.

Voorzichtig

Zowel de gas- als de elektriciteitsprijzen zijn de afgelopen twee jaar niet meer zo laag geweest. De markt maakt zich momenteel niet te veel zorgen. Maar de energiecrisis van 2022 toonde aan dat we altijd op onze hoede moeten zijn. Uw energieprijs vastklikken, is niet alleen vaak de meest kostenbesparende tactiek, maar levert u als ondernemer ook bescherming op in tijden van toenemende volatiliteit.

Wenst u hierover meer informatie? Contacteer dan uw relatiebeheerder.

15.07.2019

De 'nieuwe' naamloze vennootschap onder de loep

Het Wetboek van vennootschappen en verenigingen werd grondig herzien. De naamloze vennootschap overleefde de hervorming, maar kreeg een grondige update. Dit zijn de belangrijkste veranderingen.

Na een lang wetgevingsproces trad de grote hervorming van het vennootschaps- en verenigingsrecht op 1 mei 2019 in werking. Een ware revolutie om de werking van het economische leven in België te moderniseren en te vereenvoudigen. De voornaamste wijziging was de vermindering van het aantal juridische vennootschapsvormen van een twintigtal naar slechts zes. Een grondige inkrimping, maar de naamloze vennootschap wist toch te overleven. De nv blijft de juridische referentievorm bij uitstek voor grote bedrijven, maar onderging toch enkele grote veranderingen.

De bedoeling? Vereenvoudiging en flexibiliteit

Het streven naar vereenvoudiging en flexibiliteit vinden we in de eerste plaats terug in de wijziging van de oprichtingsmodaliteiten. Voortaan is slechts één aandeelhouder immers voldoende om een nv op te richten. Een andere vereenvoudiging is de mogelijkheid om slechts één bestuurder aan te stellen aan het hoofd van het bedrijf, terwijl dat er vroeger minstens drie (of twee, indien er slechts twee aandeelhouders waren) moesten zijn.

De volledige governance van de nv werd bovendien herbekeken om de werking ervan te vergemakkelijken. Zo zien we nu drie mogelijke modellen: de aanpak met slechts één bestuurder, een monistisch systeem met alleen een raad van bestuur (standaardoplossing) of een duaal bestuur. Dat laatste bestaat uit twee organen met elk een takenpakket dat hen specifiek door de wet is toegekend: een raad van toezicht en een directieraad. In dit tweekoppige beheer zijn dubbele mandaten voortaan wel verboden.

Nog steeds met het oog op vereenvoudiging, wordt de terugkoop van eigen aandelen vandaag eenvoudiger, want het plafond van 20% werd afgeschaft. Deze operatie blijft evenwel onderworpen aan zeer strikte regels om ervoor te zorgen dat de aandeelhouders gelijk behandeld worden en om de transparantie te waarborgen bij een eventuele wederverkoop van de aandelen.

Meer vrijheid

Dit is wellicht een van de grootste veranderingen van de hervorming: de mogelijkheid om af te wijken van het principe 'één aandeel, één stem'. Hoewel dit de standaardregel blijft, kunnen niet-beursgenoteerde bedrijven er voortaan voor kiezen om aandelen uit te geven zonder stemrecht, of het tegenovergestelde met een meervoudig stemrecht (onbeperkt). Ze kunnen zelfs aandelen uitgeven met een stemrecht gekoppeld aan een specifieke of 'voorkeurssituatie', bijvoorbeeld in het kader van een kapitaalverhoging. Met andere woorden? Ze krijgen een pak meer beweegruimte ... Ze moeten echter wel een statutenwijziging doorvoeren en 75% van de stemmen behalen om dit mechanisme in te voeren.

Voor de beursgenoteerde nv's zijn er minder mogelijkheden. De aandelen kunnen evenwel worden uitgegeven met een dubbel stemrecht. De voorwaarde is dan wel dat ze op naam zijn, volledig volgestort en in handen van dezelfde aandeelhouder sinds minstens twee jaar. Bij een overdracht verdwijnt dat tweede stemrecht (tenzij in uitzonderingen: familie-overdrachten en overdrachten binnen de groep). Om dit systeem in te voeren, is een tweederdemeerderheid nodig. Volgens de experten zou dit systeem bovendien buitenlandse bedrijven kunnen aanzetten om een notering op Euronext Brussels te vragen.

Beperktere bestuurdersaansprakelijkheid

De wetgever zorgde ook voor een beperktere bestuurdersaansprakelijkheid, onder meer om België aantrekkelijker te maken bij hogere buitenlandse profielen. Er geldt voortaan een plafond voor die aansprakelijkheid, zowel ten opzichte van de vennootschap als van derden, en ongeacht de (buiten-)contractuele grondslag van de aansprakelijkheid. Dat plafond varieert naargelang de grootte van het bedrijf: tot 250.000 euro voor 'kleine' bedrijven en maximaal 12 miljoen euro voor de grote. Voor dat plafond zijn er uiteraard ook een reeks uitzonderingen, zoals lichte fouten die eerder gewoonlijk dan toevallig gebeuren, ernstige fouten, bedrieglijk opzet of oogmerk om te schaden, fiscale en sociale schulden of ernstige fiscale fraude.

Statutaire zetel: minder onzekerheden

In België is vanaf nu de statutaire zetel bepalend voor de nationaliteit van het bedrijf. Het is dus wel degelijk de maatschappelijke zetel opgenomen in de statuten – en niet meer de plaats van de vestiging van de voornaamste eenheid volgens de theorie van de 'reële zetel' – die voortaan bepaalt welk recht van toepassing is op de onderneming. De bedoeling daarvan is dat de Belgische bedrijven met een operationele eenheid in het buitenland de Belgische wetgeving met zich 'mee kunnen nemen'. Het tegenovergestelde geldt uiteraard ook ... Buitenlandse bedrijven vallen dus onder hun eigen regelgeving. Deze nieuwe aanpak zorgt voor heel wat verduidelijking, want vroeger was het voor bedrijven niet altijd vanzelfsprekend om hun reële operationele zetel te bepalen. Deze grotere juridische zekerheid zou de bedrijven ook moeten geruststellen, met name bij de overdracht van een land naar een ander. Op fiscaal vlak blijft de theorie van de 'reële zetel' evenwel van kracht.

Overgang nog bezig

Dit nieuwe wettelijke kader is dus van toepassing sinds 1 mei 2019 voor de oprichting van nieuwe vennootschappen of verenigingen. Voor de reeds bestaande bedrijven is 1 januari 2020 van belang (tenzij ze hun 'opt-in' reeds voor die datum wensen te gebruiken): sommige regels van de hervorming zullen voor de bestaande bedrijven vanaf volgend jaar van toepassing zijn. Bovendien werd er tussen 2020 en 2023 een overgangsperiode voorzien om alle bestaande structuren de kans te geven om hun statuten en juridische vorm te herbekijken. Voor sommige situaties is eveneens een aanpassing van de aandeelhoudersovereenkomsten of managementovereenkomsten nodig. Die bijwerking zou ten laatste tegen 1 januari 2024 in orde moeten zijn. Een periode die bovendien nuttig kan zijn om even grondig na te denken over de nieuwe juridische gedaante van het bedrijf.

23.05.2019

Hoe gaat jouw bedrijf om met geopolitieke risico's?

William De Vijlder, Group Chief Economist van BNP Paribas, zoomt in op de toenemende geopolitieke onzekerheid.

Iedereen is het erover eens: de toenemende handelsspanningen, de stijgende invoertarieven en de verstrakking van het monetaire beleid van de VS deden de wereldeconomie in de tweede helft van vorig jaar steeds duidelijker vertragen. Hoewel er nog tal van andere oorzaken zijn. In Europa speelde de onzekerheid omtrent de brexit mee, naast sectorspecifieke kwesties zoals de nieuwe emissienormen voor de automobielsector. En er was onzekerheid op verschillende vlakken: over de economie (de internationale gevolgen van de Chinese vertraging), over het economisch beleid (het monetaire beleid van de Federal Reserve), over de politieke beslissingen (zachte of harde brexit, Italiaanse begroting) en over de geopolitiek (de toenemende handelsspanningen tussen China en de VS lijken immers om meer te draaien dan het bilaterale handelstekort).

Geopolitieke onzekerheid neemt toe

Onderzoek van de media-aandacht voor geopolitieke spanningen toont aan dat de geopolitieke onzekerheid sinds de eeuwwisseling gemiddeld hoger is dan in de jaren negentig. Het hogere gemiddelde heeft te maken met de frequentere onzekerheidspieken, veroorzaakt door gebeurtenissen zoals 9/11, de oorlog in Irak, de Arabische lente, de Krim, Syrië, terroristische aanslagen enzovoort. Deze gebeurtenissen wijzen erop dat de geopolitiek nu een breed scala aan onderwerpen omvat en veel verder gaat dan het oude concept van hoe landen hun macht internationaal projecteren en reageren op het gedrag van andere landen.

Uit empirisch onderzoek blijkt dat een toename van de geopolitieke risico's weegt op de industriële productie, de tewerkstelling, de internationale handel en het consumentenvertrouwen. En waar bepaalde gebeurtenissen een kortstondige economische impact kunnen hebben, omdat de onzekerheid na een piek vrij snel afneemt, kunnen geopolitieke bedreigingen (zonder dat er per se iets moet voorvallen) tot een aanhoudende toename van de onzekerheid leiden en dus een langduriger effect hebben. Het moeizaam oplossen van de onzekerheid (“hoe lang moeten we nog wachten tot we de uitkomst kennen?”) is duidelijk zichtbaar in de reacties op het uitstel van de brexit-deadline.

Topprioriteit of niet?

De krantenberichten over geopolitieke risico's mogen dan talrijk zijn, te oordelen naar de analyse in het Global Risks Report 2019 van het World Economic Forum zijn bedrijven de laatste jaren bezorgder over de klimaatverandering en cyberaanvallen. Bij de beoordeling van hun waarschijnlijkheid en impact scoren deze kwesties bovengemiddeld, terwijl geopolitieke kwesties rond het gemiddelde zitten. Maar dat is genoeg om ervoor te zorgen dat bedrijven er bijzondere aandacht aan besteden, gezien de macro-economische tegenwind die langdurige onzekerheid teweegbrengt en de mogelijke niet-lineaire gevolgen van risicogebeurtenissen. Een complexe problematiek dus, maar de voornaamste vragen bij onzekerheid zijn toch: hoe kunnen we ze monitoren, wat is onze blootstelling en hoe gaan we ermee om. De follow-up is het gemakkelijkste aspect van de drie, want aan onderzoek over geopolitieke thema's is geen gebrek. Er zijn zelfs hoogwaardige, op media gebaseerde onzekerheidsindicatoren gratis beschikbaar op het internet.

“De spanningen tussen de VS en Turkije in de zomer van vorig jaar waren van korte duur, maar ze herinneren ons eraan dat ondernemingen van tevoren moeten bepalen hoe ze met kortstondige of aanhoudende verhogingen van geopolitieke risico's omgaan.” William De Vijlder, Group Chief Economist, BNP Paribas

Rechtstreekse en onrechtstreekse blootstelling

De beoordeling van de blootstelling is al complexer, met name wanneer het gaat om onrechtstreekse blootstelling. Bovendien moeten we niet alleen beoordelen welke geopolitieke bedreigingen of gebeurtenissen een impact kunnen hebben op ons bedrijf, maar ook, en dit is moeilijker, in welke mate. Bij rechtstreekse blootstelling gaat het om de volgende vragen:

- Heeft de geopolitieke onzekerheid invloed op hoe en waar we produceren (welke grondstoffen, welke intermediaire inputs, hoe complex is de waardeketen wereldwijd)?

- Heeft ze invloed op de markten waarin we verkopen?

- Heeft ze invloed op onze financieringskosten, onze toegang tot financiering, het gebruik van onze liquiditeitstroom, de repatriëring van buitenlandse winsten?

Bij de analyse van onrechtstreekse blootstelling zijn de vragen uiteindelijk dezelfde, maar de kanalen zijn verschillend, complexer en dus moeilijker om te beoordelen. De globalisering heeft bedrijven in staat gesteld om hun klantenbestand te verbreden en hun kostenbasis te verlagen, maar men kan met een lichte overdrijving stellen dat ze daardoor om het even waar getroffen kunnen worden, door om het even wat. Wanneer de VS en China onderhandelen over handel, kan dit voor andere landen gevolgen hebben wanneer het handelsverkeer erdoor wordt verlegd (het onschuldige-omstandersyndroom). Er kan ook sprake zijn van politieke besmetting, wanneer onrust zich van een bepaald land uitbreidt naar andere landen die met soortgelijke problemen kampen. Financiële markten kunnen fungeren als versneller of als transmissiekanaal. De steeds hardere toon tussen de VS en Turkije in de zomer van vorig jaar heeft internationale investeerders verontrust en bijgedragen tot de aanzienlijke verzwakking van de Turkse lire. Het zorgde ook voor bezorgdheid over de financiële besmetting van andere valuta's van opkomende markten. Uiteindelijk waren de spanningen van korte duur, maar ze herinneren ons eraan dat we van tevoren moeten bepalen hoe we met kortstondige of aanhoudende verhogingen van geopolitieke risico's omgaan.

Blootstelling aanvaarden, er actief iets mee doen of vermijden

'Omgaan met' kan veel dingen betekenen: dat we het gewoon als een feit van het leven accepteren, dat we een robuuste strategie opbouwen die expliciet rekening houdt met onzekerheid, of dat we blootstelling eraan gewoonweg vermijden.

Aanvaarding van de blootstelling zou zinvol kunnen zijn als de financiële impact van risico's eerder beperkt zou zijn. De kosten van langdurige onzekerheid kunnen opgevangen worden door een voldoende hoge rentabiliteit van het geïnvesteerd vermogen aan te houden voordat geld wordt belegd.

Het vermijden van blootstelling kan gerechtvaardigd zijn als de afweging tussen rendement en (staart)risico nadelig lijkt, als het te veel de aandacht zou trekken van aandeelhouders of crediteuren, als er aantrekkelijke alternatieven voor de groei van de onderneming beschikbaar zijn, enzovoort. 'Vermijden' kan ook betekenen: 'wachten om een beslissing te nemen over een investering, maar hierbij rijst de vraag wat de opportuniteitskosten zijn van het wachten. Als een bedrijf overweegt om een fabriek in het Verenigd Koninkrijk te bouwen vóór het brexitreferendum, zijn er dan opportuniteitskosten verbonden aan het afwachten van het type brexit als er alternatieve locaties buiten het VK beschikbaar zijn? Als het waar is dat 'time is money', dan draait wachten duur uit.

De optie om een robuuste strategie op te bouwen, is de interessantste en meest uitdagende. Deze gaat uit van de vaststelling dat we actief zijn (of moeten worden) in een land (bijvoorbeeld omdat het een grote markt is of om concurrentieel te blijven), maar dat dit de blootstelling aan geopolitieke risico's kan verhogen. Bij het ontwerpen van een robuuste strategie worden verschillende scenario's geanalyseerd en uiteindelijk moet de gekozen aanpak werken in diverse omgevingen. Zonder optimaal te zijn in een specifiek geval, gewoon omdat we bij beslissingen rond onzekerheid (per definitie) niet in staat zijn om op een bepaald scenario te anticiperen. Door de geopolitieke risico's voortdurend te monitoren, is het mogelijk om zo nodig corrigerende maatregelen te plannen.

09.04.2019

Groen licht voor nieuw vennootschaps- en verenigingsrecht

Vanaf 1 mei 2019 gelden er nieuwe juridische spelregels voor Belgische vennootschappen en verenigingen.

De Belgische Kamer van volksvertegenwoordigers keurde op 28 februari het wetsontwerp goed voor een nieuw Wetboek van Vennootschappen en Verenigingen. De bedoeling? Het huidige juridische kader moderniseren, nauwer aansluiten bij de praktijk en Belgische bedrijven helpen om beter te concurreren met hun Europese collega’s.

Grote impact

De nieuwe regels gelden vanaf 1 mei 2019 voor alle nieuwe vennootschappen en verenigingen, en vanaf 1 januari 2020 voor alle bestaande vennootschappen en verenigingen (tenzij die gebruikmaken van een ‘opt-in’ vóór die datum). De massaconversie zal wellicht plaatsvinden tussen 2020 en 2023. In die periode moeten alle bestaande vennootschappen en verenigingen hun statuten en rechtsvorm herbekijken.

Vertraging

De nieuwe regels zouden normaal gezien ingaan op 1 januari van dit jaar, maar de goedkeuring van het wetsontwerp liep vertraging op door de regeringsperikelen van de voorbije maanden (premier Michel diende op 18 december 2018 het ontslag van de regering in na een groen-rode motie van wantrouwen, red.). Op dit moment is de nieuwe wetgeving weliswaar goedgekeurd door de Kamer, maar nog niet gepubliceerd in het Belgisch Staatsblad. Het is bovendien nog even wachten op de uitvoeringsbesluiten. De nieuwe regels gaan niettemin in op 1 mei van dit jaar.