De wet op de continuïteit van de ondernemingen vervangt sinds 1 april 2009 de wet op het gerechtelijk akkoord. Ze biedt bedrijven in tijdelijke financiële moeilijkheden de mogelijkheid hun activiteiten verder te zetten of geheel of gedeeltelijk over te dragen en zo de werkgelegenheid in stand te houden.

Concreet is een onderneming die in WCO gaat tijdelijk beschermd tegen haar schuldeisers. Zo krijgt ze extra ademruimte om de volgende maanden door te komen en haar voortbestaan te verzekeren.

WCO in de praktijk

Eén van de grote voordelen van de wet is haar laagdrempeligheid. Een onderneming kan een beroep doen op de WCO als:

- haar continuïteit in gevaar is of dreigt te komen;

- een realistisch herstelplan of een overdrachtsscenario de economische activiteit en werkgelegenheid (gedeeltelijk) kan redden;

- ze tijdens de periode van bescherming verder kan werken, op voorwaarde dat ze haar lopende schulden kan betalen.

Als de onderneming aan deze criteria voldoet, beschikt ze over twee opties om tot een oplossing te komen:

- Gerechtelijke procedure

De onderneming dient bij de rechtbank van koophandel een verzoekschrift in om een gerechtelijke reorganisatie te vragen.

- Buitengerechtelijke procedure De onderneming probeert zelf een minnelijke schikking te treffen met minstens twee schuldeisers, zonder de rechter in te schakelen.

Of er ook effectief een oplossing komt, is moeilijk te voorspellen. Elk geval is anders – alles hangt af van de schuldeisers en de haalbaarheid van de reorganisatie.

Bijsturing

Enkele jaren na de invoering van de wet werd echter duidelijk dat ze niet de verhoopte resultaten haalde. Daar waren meerdere redenen voor:

- In vergelijking met het aantal faillissementen bleef het aantal aanvragen eerder beperkt;

- de continuïteit werd slechts in ongeveer 30% van de gevallen gegarandeerd. Dit cijfer is weliswaar vertekend, omdat bij sommige faillissementen alleen de niet-levensvatbare activiteiten zijn betrokken – de gezonde bedrijfsonderdelen konden worden gered onder WCO. Vaak ligt ook een laattijdige aanvraag of een weinig realistisch herstelplan aan de basis van de mislukking;

- de procedure leidde soms tot misbruiken, zoals het hanteren van bodemprijzen bij activaverkoop of onfrisse commerciële praktijken tijdens de beschermingsperiode;

- een niet te onderschatten sneeuwbaleffect, waarbij klanten of leveranciers van ondernemingen in WCO zelf in de problemen kwamen.

Daarom werd de WCO gewijzigd door de wet van 27 mei 2013, die op 1 augustus 2013 in werking trad. Deze aangepaste wet heeft de grijze zones weggewerkt en zorgt ook voor betere informatie voor de schuldeisers, waardoor de slaagkansen van een gerechtelijke reorganisatie gevoelig zijn toegenomen.

15.02.2016

Welke procedures laat de Wet op de Continuïteit van Ondernemingen (WCO) toe?

De WCO dekt een bijzonder brede lading. We nemen de verschillende procedures, opties en hun voor- en nadelen onder de loep.

De gerechtelijke procedure

In dit geval start de onderneming een juridische procedure op, zodat de rechter het reddings- en herstelproces in goede banen kan leiden.

Hoe verloopt dit in de praktijk?

De onderneming dient bij de rechtbank van koophandel een verzoekschrift in om een gerechtelijke reorganisatie te vragen. Ze moet daarbij ook een duidelijk beeld schetsen van haar financiële situatie aan de hand van haar balans, jaarrekening en boekhouding.

- Als de rechter de aanvraag goedkeurt, geniet de onderneming maximaal 6 maanden lang – onder bepaalde voorwaarden verlengbaar tot 18 maanden – bescherming tegen haar schuldeisers. Dit betekent concreet dat:

- ze tijdelijk haar bestaande schuldeisers niet meer moet betalen, al kan ze vrij beslissen dat toch te doen – op voorwaarde dat de continuïteit dit vereist;

- er geen beslag kan worden gelegd op haar roerende of onroerende goederen;

- het niet mogelijk is de vennootschap failliet te verklaren, te ontbinden of te vereffenen.

- Als de rechter de aanvraag afwijst, kan de onderneming binnen de 8 dagen hoger beroep instellen. Ze blijft beschermd tegen haar schuldeisers tot aan de uitspraak in hoger beroep.

Goed om te weten: de bescherming tegen schuldeisers geldt al terwijl de rechter de aanvraag bestudeert.

Drie portalen

Er bestaan drie types van gerechtelijke reorganisatie, ook wel ‘WCO-portalen’ genoemd:

Minnelijk akkoord

De onderneming probeert tot een minnelijke schikking te komen met minstens twee schuldeisers, onder toezicht van de rechter.

Voordelen

- De zaakvoerder of eigenaar blijft beslissingsbevoegd. De rechter speelt enkel een controlerende en superviserende rol.

- Als de schuldeisers zich weinig flexibel opstellen, kan de rechter hen ‘gematigde betalingstermijnen’ opleggen en hen zo dwingen de onderneming uitstel van betaling te verlenen.

Nadelen

- Of er een akkoord komt, hangt af van de goede wil van de schuldeisers.

- De onderneming geniet alleen juridische bescherming, geen economische. Door de publicatie van haar WCO-statuut in het Belgisch Staatsblad dreigt ze reputatieschade te lijden of kan het tot een (definitieve) vertrouwensbreuk komen met haar klanten en leveranciers.

- De onderneming moet haar medewerkers op de hoogte brengen van de procedure, wat tot onrust kan leiden.

Collectief akkoord

Een onderneming die voor deze procedure kiest, probeert om onder toezicht van de rechter een schikking te treffen met al haar schuldeisers. Dat gebeurt aan de hand van een herstelplan en een regeling voor de openstaande schulden, die gedeeltelijk kunnen worden kwijtgescholden.

Sinds de aanpassing van de WCO in 2013 moet elke schuldeiser in principe minstens 15% van zijn openstaande schuld terugbetaald krijgen via het herstelplan.

Zodra een meerderheid van de schuldeisers het akkoord bij stemming heeft goedgekeurd en de rechter het heeft bekrachtigd, is het bindend voor álle betrokkenen – dus ook voor de niet-bevoorrechte schuldeisers die niet hebben meegestemd over het herstelplan en de schuldherschikking.

Voordelen

- De eigenaar of zaakvoerder blijft beschikkingsbevoegd en behoudt de controle over de onderneming.

- De onderneming heeft vijf jaar de tijd om het herstelplan te voltooien.

- Ook al gaat het om een collectief akkoord, het blijft mogelijk om met elke schuldeiser of groep van schuldeisers een individuele regeling te treffen.

- Schuldeisers die moeilijk te overtuigen zijn, kunnen via de stemming verplicht worden het akkoord te respecteren – weliswaar op voorwaarde dat er een meerderheid wordt gevonden.

Nadelen

- Het resultaat van de stemming is soms moeilijk voorspelbaar, zeker als niet alle schuldeisers komen opdagen.

- De onderneming geniet alleen juridische bescherming, geen economische. Door de publicatie van haar WCO-statuut in het Belgisch Staatsblad dreigt ze reputatieschade te lijden of kan het tot een (definitieve) vertrouwensbreuk komen met haar klanten en leveranciers.

- De onderneming moet haar medewerkers op de hoogte brengen van de procedure, wat tot onrust kan leiden.

Overdracht van de activiteiten

Bij deze optie is het de bedoeling de levensvatbare activiteiten van de onderneming te vrijwaren en wat overblijft te begeleiden naar een faillissement of een vereffening. Dat kan vrijwillig gebeuren, op vraag van de ondernemer zelf, maar ook gedwongen, bijvoorbeeld als de voorwaarden voor een faillissement vervuld zijn of als de schuldeisers en/of de rechter het herstelplan niet willen goedkeuren.

Concreet probeert de onderneming, onder toezicht van de rechter, een akkoord te bereiken voor de volledige of gedeeltelijke overdracht van haar activiteiten. Eenmaal een overnemer is gevonden, beslist de rechter of het overnamebod en de regeling voor de schuldeisers billijk en aanvaardbaar zijn.

Voordeel

- De onderneming kan (een deel van) haar activiteiten redden zonder eerst failliet te moeten gaan.

Nadeel

- Een gerechtelijke mandataris leidt de overdracht in goede banen. De eigenaar of ondernemer is dus niet langer (alleen) beschikkingsbevoegd.

Hoeveel kost een gerechtelijke procedure?

Omdat de WCO-procedure zo toegankelijk mogelijk moet blijven, zijn de gerechtskosten relatief beperkt. De aanvrager dient wel een recht van 1.000 euro te betalen. Daarnaast zijn er enkele kleine kosten, zoals de publicatie in het Belgisch Staatsblad. In een aantal gevallen komen hier nog administratieve uitgaven bij, zoals voor het aangetekend verzenden van brieven.

Er is echter ook altijd een indirecte kost, in die zin dat de ondernemer heel wat (commerciële) tijd dient te besteden aan de voorbereiding en uitvoering van de procedure, of daarvoor een beroep doet op externe adviseurs. Ook de reorganisatie kan een aanzienlijk budget vragen.

De buitengerechtelijke procedure

Hier probeert de onderneming zelf een minnelijke schikking te treffen met minstens twee schuldeisers, zonder de rechter in te schakelen.

De betrokken partijen bepalen vrij hoe ze de onderneming weer financieel gezond willen maken. Het akkoord is echter alleen bindend voor de schuldeisers die aan de onderhandelingen hebben deelgenomen.

Voordelen

- De onderneming kiest zelf met welke schuldeisers ze onderhandelt.

- Het akkoord wordt niet gepubliceerd, alleen neergelegd in een register op de griffie van de rechtbank. Het risico op reputatieschade is dus veel beperkter dan bij de gerechtelijke procedure.

- Geen gerechtskosten.

- Geen tussenkomst van de rechtbank

- Interessant voor schuldeisers, omdat ze bij een gerechtelijke procedure of faling het risico lopen dat hun vorderingen worden bevroren of (gedeeltelijk) kwijtgescholden.

Nadeel

- De onderhandelende schuldeisers hebben de touwtjes volledig in handen. Er is geen rechter die hen kan verplichten betalingsuitstel toe te staan of een deel van hun vorderingen te laten vallen.

Hoeveel kost een buitengerechtelijke procedure?

Aangezien er geen juridische procedure wordt opgestart, zijn er uiteraard geen gerechtskosten. De onderhandelingen vragen wel een aanzienlijke tijdsbesteding van de ondernemer, terwijl in een aantal gevallen ook externe adviseurs moeten betaald worden.

Afhankelijk van wat er precies wordt overeengekomen met de schuldeisers, kan ook de reorganisatiefase heel wat kosten met zich meebrengen, zeker als er sprake is van een grondige herstructurering.

15.02.2016

De Wet op de Continuïteit van Ondernemingen (WCO): vragen en antwoorden

Welke impact en praktische gevolgen heeft het WCO-statuut van een klant of leverancier op uw activiteiten? 14 concrete vragen en antwoorden.

De wet mag dan wel uitdrukkelijk bedoeld zijn om de economische activiteit te ondersteunen, het blijft schrikken als één van uw klanten of leveranciers er een beroep op doet. Maar is dat wel terecht? In de onderstaande reeks vaak (en minder vaak) gestelde vragen gaan we hier dieper op in.

De basics

- Hoe weet u of een onderneming waarmee u zaken doet in WCO gaat?

- U bent schuldeiser binnen een WCO-procedure. Moet u een advocaat inschakelen?

- Hebt u inspraak in het herstelplan van een onderneming in WCO?

- Hoe zwaar weegt u door tijdens de stemming over het herstelplan of de schuldenregeling?

- Wat doet de bank als een ondernemingsklant in WCO gaat?

- Zijn er alternatieven voor de WCO?

- Waar vindt u bijkomende informatie en ondersteuning?

U bent leverancier en uw klant gaat in WCO

- Mag u een langetermijncontract met uw klant verbreken als die tijdens de looptijd van het contract in WCO gaat?

- Leveren aan een klant in WCO houdt bepaalde risico’s in. Kunt u contante betaling vragen om u in te dekken?

- Kunt u bij uw klant geleverde maar niet-betaalde goederen terughalen?

- Dekt uw kredietverzekering ook vorderingen op een onderneming in WCO?

- Kunt u een fiscaal aanvaarde waardevermindering boeken op uw vorderingen op een klant in WCO?

U bent klant en uw leverancier gaat in WCO

- Moet uw leverancier verder blijven leveren, zelfs al is hij in WCO?

- Is het aangewezen om tijdens de WCO-procedure met deze leverancier te blijven werken?

Hoe weet u of een onderneming waarmee u zaken doet in WCO gaat?

Een onderneming in WCO is niet wettelijk verplicht om haar klanten of leveranciers die geen schuldeiser zijn in te lichten, al kan ze dat wel vrijwillig doen.

Haar informatieplicht tegenover leveranciers die wel schuldeiser zijn, hangt af van de gekozen WCO-procedure:

- binnen de gerechtelijke procedure moet de onderneming in principe al haar schuldeisers op de hoogte brengen.

- bij de buitengerechtelijke procedure kiest de onderneming zelf met wie ze onderhandelt en dus wie ze informeert.

Elke WCO-aanvraag die via de gerechtelijke procedure verloopt, verschijnt bovendien automatisch in de bijlagen tot het Belgisch Staatsblad. Kort na de publicatie zal ook de Kruispuntbank voor Ondernemingen deze informatie opnemen.

In een aantal gevallen zullen de media eveneens over de WCO-procedure berichten of kan het nieuws zich lokaal verspreiden.

U bent schuldeiser binnen een WCO-procedure. Moet u een advocaat inschakelen?

Dat hangt van een aantal factoren af, zoals andere lopende procedures of het openstaande bedrag. Als de onderneming in WCO u maar een geringe som verschuldigd is, dient u de afweging te maken of een advocaat u niet meer zal kosten dan opbrengen.

Veel belangrijker is uw statuut als schuldeiser, vooral als de onderneming kiest voor een collectief akkoord met herstelplan. Binnen die procedure wordt een onderscheid gemaakt tussen:

bijzonder bevoorrechte schuldeisers

Dit zijn onder meer schuldeisers die een clausule van eigendomsvoorbehoud hebben opgenomen in hun algemene of bijzondere voorwaarden – in de meeste gevallen leveranciers – of partijen zoals banken of andere financieringsinstellingen die over een hypotheek, een pand op handelszaak of een gewoon pand beschikken.

Door hun bevoorrecht statuut kunnen deze schuldeisers nooit verplicht worden om meer dan 24 (of uitzonderlijk 36) maanden uitstel van betaling van kapitaal toe te staan, tenzij ze zelf akkoord gaan om deze termijn te verlengen.

Om uw rechten te laten gelden, is het dan ook cruciaal dat uw statuut als bevoorrecht schuldeiser wordt erkend. Hiervoor kan de tussenkomst via een advocaat vereist zijn.

Doorgaans gebeurt dat reactief, nadat u formeel op de hoogte bent gebracht van uw status als schuldeiser in een WCO-procedure – bijvoorbeeld als blijkt dat het bedrag van uw vordering niet klopt of sommige schulden niet worden erkend als bijzonder bevoorrecht.

U kunt echter ook proactief optreden, bijvoorbeeld door de onderneming in WCO officieel te informeren over de vorderingen die u op haar hebt lopen en welke daarvan bevoorrechte schulden zijn. Zo kan ze hiermee rekening houden bij het opstellen van het herstelplan.

niet-bevoorrechte (chirografaire) schuldeisers

Als u geen bevoorrecht statuut hebt en de beperkingen qua uitstel van betaling voor u dus niet gelden, is het wellicht minder interessant een advocaat in te schakelen. In dit geval zult u immers de beslissing van de bevoorrechte schuldeisers – doorgaans de meerderheid – moeten ondergaan.

Hebt u inspraak in het herstelplan van een onderneming in WCO?

In principe bent u als schuldeiser niet betrokken bij de uitwerking van het herstelplan. De onderneming in WCO staat daar zelf voor in, meestal met hulp van externe adviseurs. In de bijgestuurde WCO, die op 1 augustus 2013 in voege is getreden, is de tussenkomst van een ‘cijferberoeper’ zelfs verplicht.

De WCO-aanvrager geniet vrij veel vrijheid bij het opstellen van het plan. Hij dient weliswaar een aantal regels en termijnen te respecteren, zoals het maximale betalingsuitstel voor bijzonder bevoorrechte schuldeisers (zie ook vraag 2) en – sinds de wetswijziging – de terugbetaling van minstens 15% van het kapitaal aan elke schuldeiser.

Bovendien moet hij met zo veel mogelijk partijen tot een vergelijk komen, anders is de kans op goedkeuring van het plan bijzonder klein. Als schuldeiser kunt u het herstelplan dus wel proberen te beïnvloeden, bijvoorbeeld door uw akkoord aan een aantal voorwaarden te verbinden.

Eenmaal de schuldeisers het herstelplan hebben goedgekeurd en de rechter hun beslissing bekrachtigt, is het definitief. U kunt het eventueel nog aanvechten als er sprake zou zijn van een ‘onredelijke behandeling’, bijvoorbeeld als een schuldeiser met een gelijkaardige claim zonder duidelijk aantoonbare of objectieve reden een veel groter deel van zijn vordering kan recupereren dan u. Mocht blijken dat het herstelplan niet wordt nageleefd, dan kan er ook een voortijdige beëindiging gevraagd worden aan de rechtbank.

Hoe zwaar weegt u door tijdens de stemming over het herstelplan of de schuldenregeling?

De stemming verloopt via een dubbel systeem van meerderheid. Eerst wordt nagegaan welke schuldeisers een stem hebben uitgebracht – wie niet meestemt, kan de beslissing uiteraard niet beïnvloeden.

Als een meerderheid van de aanwezige schuldeisers voor het herstelplan of het akkoord stemt, wordt er gekeken hoe zwaar hun vorderingen doorwegen: de meerderheid die ‘ja’ heeft gestemd, moet minstens de helft van de openstaande schulden vertegenwoordigen.

Kortom: hoe groter uw vordering, hoe belangrijker uw stem.

Wat doet de bank als een ondernemingsklant in WCO gaat?

Aangezien de bank meestal één van de belangrijkste schuldeisers is, heeft ze er alle belang bij om de continuïteit van de onderneming mee te helpen verzekeren. Bovendien is de WCO op zich wettelijk gezien geen reden om een bestaand contract te verbreken.

Daarom zal de bank niet automatisch de rekeningen van de onderneming blokkeren of kredietlijnen opzeggen, behalve in geval van misbruik van de procedure of als de risico’s niet langer te verantwoorden zijn. Betalingen kunnen dus in principe gewoon doorgaan, wat het normale functioneren en de overlevingskansen van de onderneming alleen maar ten goede komt.

De bank plaatst de onderneming wel onder een speciaal ‘regime’, waarbij ze nauwlettend wordt opgevolgd. Omdat de WCO-procedure de bestaande schulden van de onderneming bevriest, zijn de mogelijkheden voor de bank om actief mee op zoek te gaan naar een oplossing echter beperkt (zie ook vraag 6).

Zijn er alternatieven voor de WCO?

Meestal wel, op voorwaarde dat de onderneming in moeilijkheden tijdig aan de alarmbel trekt en transparant over haar financiële situatie communiceert. Vaak is haar financiële gezondheid bij het opstarten van de procedure immers al zo sterk aangetast dat de beschermingsperiode alleen nog neerkomt op uitstel van een faillissement.

Daarom is het essentieel dat een onderneming die haar financiële positie ziet verslechteren haar belangrijkste schuldeisers hiervan op de hoogte brengt. Hoe sneller dat gebeurt, hoe groter de kans op een positieve afloop. Ook de schuldeisers hebben immers geen enkel belang bij een mogelijk faillissement en zullen dus samen met de onderneming op zoek gaan naar een goede en evenwichtige oplossing.

Is de schuldeiser een bank, dan kan ze bijvoorbeeld experts inzetten die zich toespitsen op het begeleiden of helpen van bedrijven in moeilijkheden, ongeacht de sector. Deze teams beschikken over een schat aan ervaring op het vlak van probleemanalyse en financiële herstructurering. Door hen van bij het begin te laten meedenken, kan doorgaans erger voorkomen worden.

Een ander voordeel van een bilaterale overeenkomst met de bank (of andere schuldeisers) is discretie. Vaak kan door de WCO-procedure geleden reputatieschade – en bijhorende economische schade – immers de definitieve doodsteek betekenen voor een onderneming die in wezen nog levensvatbaar was.

Net zoals bij de WCO staat of valt ook hier alles met het herstelplan. De onderneming dient niet alleen een realistisch business- of herstructureringsplan voor te leggen, maar er zich ook volledig voor te engageren. De ervaring leert immers dat een gezamenlijke, evenwichtige aanpak door aandeelhouders en bank de kansen op een succesvolle doorstart gevoelig verhoogt.

In sommige gevallen – bijvoorbeeld wanneer de producten of diensten die de onderneming aanbiedt het einde van hun levenscyclus hebben bereikt of er geen markt meer voor bestaat – zullen de experts echter nog weinig kunnen beginnen. Dat is ook zo als de bedrijfsleiding of de aandeelhouders geen eigen middelen en tijd meer willen investeren of niet langer in de overlevingskansen van de onderneming geloven.

Waar vindt u bijkomende informatie en ondersteuning?

Afhankelijk van het Gewest waar uw onderneming actief is, kunt u terecht bij een aantal organisaties:

- Vlaanderen: Agentschap Ondernemen – vzw Tussenstap

- Brussel: Centrum voor Ondernemingen in Moeilijkheden

- Wallonië: Centre pour entreprises en difficulté

Aarzel ook niet om er uw relatiebeheerder over aan te spreken.

Mag u een langetermijncontract met uw klant verbreken als die tijdens de looptijd van het contract in WCO gaat?

Tijdens de WCO-periode blijven bestaande contracten gewoon lopen, zodat de onderneming haar activiteiten kan voortzetten. U behoudt dus uw contractuele verplichtingen: als uw klant in WCO u vraagt te leveren, moet u dat in principe ook doen.

Niets belet u echter om contante betaling te vragen voor leveringen die tijdens de beschermingsperiode plaatsvinden. De bescherming slaat immers alleen op bestaande schulden bij opening van de procedure en niet op ‘nieuwe’ schulden, ook al komen die voort uit bestaande contracten.

Naast de verplichtingen blijven natuurlijk ook uw contractuele rechten bestaan. Als uw klant een nieuwe levering niet betaalt en dus niet aan zijn verplichtingen voldoet – wat op zich al weinig hoopgevend is voor de overlevingskansen van de onderneming – kunt u het contract in principe opzeggen.

Leveren aan een klant in WCO houdt bepaalde risico’s in. Bent u hiertegen beschermd?

Eigenlijk is de beste vorm van risico-indekking er mee voor te zorgen dat uw klant de WCO-procedure succesvol afrondt en een doorstart kan maken. Het komt er dus op aan een juist evenwicht te vinden tussen continuïteit – goederen of diensten blijven leveren zodat uw klant verder kan werken – en risicobeheersing.

Een goede vorm van bescherming is het aanpassen van uw betalingsvoorwaarden, bijvoorbeeld door contante betaling te eisen (zie ook vraag 8).

Slaagt uw klant er niet in om contant te betalen, maar wilt u hem toch een overlevingskans geven door te blijven leveren? Dan biedt de wetgever extra bescherming voor uw vorderingen die na het opstarten van de WCO-procedure zijn ontstaan. Die krijgen het specifieke statuut van ‘boedelschuld’: als het tot een faillissement zou komen, krijgen deze schulden voorrang op die van andere, niet-bevoorrechte schuldeisers. Zo is de kans groter dat u ze nog (gedeeltelijk) kunt recupereren

Houd dus goed bij welke niet-betaalde vorderingen al bestonden op het moment dat de WCO-procedure van start ging, en welke er nadien zijn bijgekomen.

Kunt u bij uw klant geleverde maar niet-betaalde goederen terughalen?

Dat hangt af van het tijdstip waarop de goederen zijn geleverd en de vordering is ontstaan. Schuldvorderingen die al bestonden op het moment dat de WCO-procedure van start gaat, vallen onder de opschorting en worden dus bevroren. In dat geval zal het juridisch gezien bijzonder moeilijk zijn om de goederen weer op te halen. De WCO laat tijdens de beschermingsperiode immers geen bewarend of uitvoerend beslag toe, noch is het mogelijk een clausule van eigendomsvoorbehoud uit te oefenen.

Voor nieuwe vorderingen geldt deze regeling niet – ze moeten dus betaald worden. Gebeurt dat niet, dan kunt u beslag laten leggen of uw rechten op een andere wijze laten gelden, conform het contract of de algemene voorwaarden.

In de praktijk is het antwoord echter genuanceerder: de aard van de geleverde goederen, het tijdstip waarop u ze opeist en de gevolgen hiervan voor uw klant bepalen wat mogelijk is. De gouden regel is dat u met uw klant tot een vergelijk kunt komen over de goederen, zolang de regeling ‘redelijk’ is en de continuïteit van de onderneming niet (verder) in gevaar brengt.

Concreet raadpleegt u het best een advocaat en/of laat u zich vergezellen door een deurwaarder als u uw klant bezoekt om een dergelijke minnelijke schikking te treffen. Gaat de klant niet akkoord om de goederen af te staan, kan de deurwaarder dit vaststellen.

Dekt uw kredietverzekering ook vorderingen op een onderneming in WCO?

Meestal – er kunnen verschillen zijn per polis of verzekeringsmaatschappij – beschouwt de kredietverzekeraar een WCO als een vorm van insolventie. U krijgt het bedrag van de openstaande vordering dus binnen de afgesproken termijn na de vervaldag van de factuur en binnen de vooraf goedgekeurde kredietlimieten terugbetaald.

De precieze tussenkomst hangt af van het type kredietverzekering:

- ‘Pure’ kredietverzekering

Afhankelijk van de polis zijn uw openstaande facturen op een debiteur voor 60 tot 90% gedekt, en dit binnen de limiet die voor deze debiteur is vastgelegd. Wordt de factuur niet betaald of gedeeltelijk kwijtgescholden, zal de kredietverzekeraar u het gedekte percentage van het bedrag uitbetalen. - Risicodekking als onderdeel van een factoringoplossing

Bij deze formule zijn uw niet-betaalde facturen aan een debiteur die in WCO gaat voor 100% gedekt, opnieuw binnen de limiet die voor deze debiteur is vastgelegd. De factormaatschappij zal u het verschuldigde bedrag dan ook onmiddellijk uitbetalen.

Deze regeling geldt echter alleen voor een collectief akkoord of een overdracht van activiteiten binnen de gerechtelijke procedure. Bij minnelijke schikkingen of individuele overeenkomsten met schuldeisers is er geen onmiddellijke uitkering. Pas als de debiteur 90 dagen na de vervaldag van de factuur nog steeds in gebreke blijft, zal de factormaatschappij u het verschuldigde bedrag uitbetalen.

Kunt u een fiscaal aanvaarde waardevermindering boeken op uw vorderingen op een klant in WCO?

Als het onzeker is of (een deel van) een vordering op vervaldag zal worden betaald, kunt u een waardevermindering boeken.

Het algemene principe is als volgt: een geboekte waardevermindering is slechts fiscaal aftrekbaar wanneer het zeker is dat de vordering niet kan worden ingevorderd. Zolang de niet-invorderbaarheid niet definitief vaststaat, kunt u dergelijke waardevermindering slechts fiscaal aftrekken onder heel specifieke en restrictieve voorwaarden (zie eerste lid van artikel 48 van het Wetboek Inkomstenbelasting en artikel 22 ev. van het Koninklijk Besluit tot uitvoering van dit wetboek).

- De WCO voorziet wel in een versoepeling van de fiscale aftrekbaarheid voor uw vorderingen op klanten die via de gerechtelijke procedure een collectief akkoord hebben laten homologeren of een minnelijk schikking hebben getroffen. Waardeverminderingen op dergelijke vorderingen zouden fiscaal aanvaard moeten worden:

- voor minstens het bedrag van de vermindering van de schuld, zoals overeengekomen tijdens de gerechtelijke procedure;

- tot de volledige uitvoering van het herstelplan of akkoord, waarna de waardevermindering in principe definitief wordt (tenzij anders overeengekomen).

- Treft u een minnelijke schikking via de buitengerechtelijke procedure, dan vallen uw vorderingen onder het algemene principe en is er geen fiscaal gunstregime.

Moet uw leverancier verder blijven leveren, zelfs al is hij in WCO?

Ja, dat is net wat de WCO beoogt: de onderneming de mogelijkheid geven haar activiteiten voort te zetten. Tijdens de beschermperiode gaat ze in principe dan ook gewoon door met produceren en leveren.

Bovendien ontheft de WCO-procedure uw leverancier niet van zijn aansprakelijkheid. Hij wordt dus verondersteld om tijdig en met dezelfde kwaliteit te blijven leveren. Slaagt hij daar niet in, kunt u hem daarvoor aansprakelijk stellen en het contract opzeggen wegens het niet-nakomen van de verplichtingen. Zelfs als uw leverancier niet meer wenst te leveren, behalve op contante betaling.

Is het aangewezen om tijdens de WCO-procedure met deze leverancier te blijven werken?

Het WCO-statuut van uw leverancier is op zich geen reden om het contract te verbreken. Als de algemene verkoopsvoorwaarden en het contract dat u met de leverancier hebt afgesloten het toelaten, kunt u eventueel wel de betalingsregeling aanpassen.

Er is echter altijd een kans dat de WCO-procedure fout afloopt, waardoor het dus zeker aan te raden is om mogelijke alternatieven te onderzoeken. Dat is weliswaar niet altijd even eenvoudig – veel hangt af van het belang van de geleverde goederen of diensten voor uw activiteiten. Zo zult u voor basisproducten makkelijker een andere leverancier vinden dan voor zeldzame grondstoffen, hoogtechnologische (half)afgewerkte producten of een heel specifieke dienstverlening.

Zijn er niet onmiddellijk alternatieven voorhanden, dan is het cruciaal dat de WCO-procedure van uw leverancier slaagt. In dat geval dient u dus een gezond evenwicht te vinden tussen continuïteit – verder goederen of diensten afnemen zodat uw leverancier kan blijven bestaan – en risicobeheersing.

08.03.2024

Klikt uw onderneming ook de energieprijs vast?

De prijs van energie heeft de afgelopen jaren zowel hoge pieken als diepe dalen gekend. Dat jojo-gedrag baart heel wat ondernemers zorgen. BNP Paribas Fortis staat ook hier klaar om u stabiliteit te bieden.

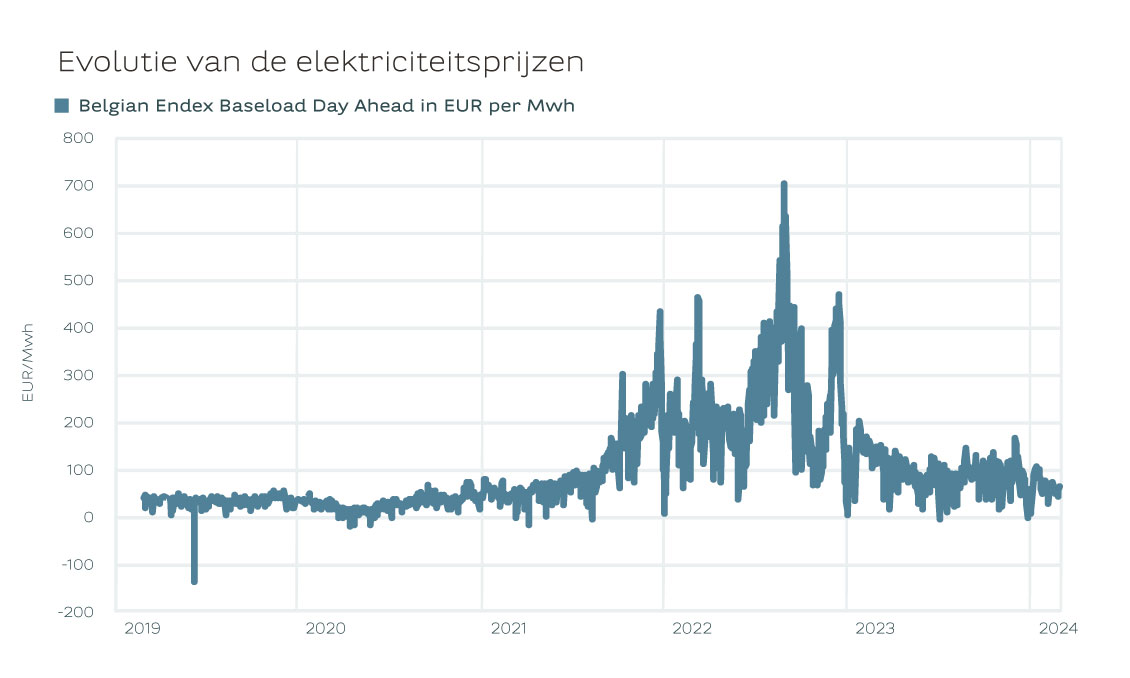

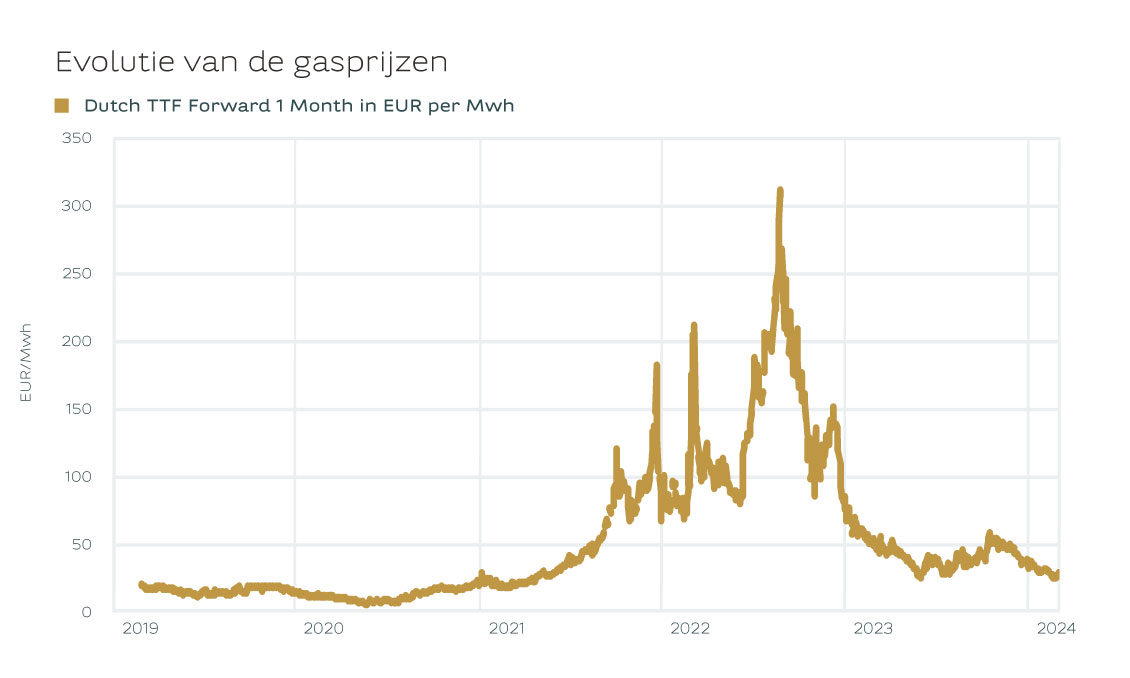

De prijs van energie beheersen: het kan bijna niet anders, of ook in uw onderneming was dat de afgelopen jaren een terugkerende zorg. We komen uit een periode waarin die energieprijzen zeer volatiel geweest zijn, met zowel hoge pieken als diepe dalen. Dat jojo-gedrag maakte heel wat ondernemers ongerust en zorgde in sommige gevallen voor enorme extra kosten. Toch is er een, bij ondernemers vaak minder gekende, manier om op dat vlak aan risicomanagement te doen. BNP Paribas Fortis staat ook hier klaar om u te begeleiden.

Slingerbeweging

De energieprijzen hebben er de afgelopen jaren een dolle rit opzitten. In de nasleep van de invasie in Oekraïne stegen ze naar ongekende hoogten. De gasprijzen stegen tot 300 euro per Mwh, terwijl de prijs in de jaren ervoor rond 10 à 15 euro per Mwh schommelde. De elektriciteitsprijzen stegen tot meer dan 600 euro per Mwh. In de jaren daarvoor bedroeg die prijs amper 50 euro per Mwh.

Crisismanagement

De energiecrisis van 2022 joeg een schokgolf door de bedrijfswereld. Vooral in energie-intensieve sectoren als de metaalnijverheid of de chemie bleek hoe cruciaal betaalbare energie is voor het voortbestaan van veel ondernemingen. Zij die zelfvoorzienend waren in hun energiebehoefte, overleefden de storm beter. Het belang van risicomanagement kwam in de energiecrisis duidelijk naar voren. Ondernemingen wilden hierin, zoals de wetgever het stelt, handelen als een ‘voorzichtig en redelijk persoon’. Ze fixeerden hun energieprijzen en kwamen zo nagenoeg ongeschonden uit de crisis. Anderen konden op een bepaald moment alleen maar hopen dat de energieprijzen weer omlaag zouden gaan.

‘Never waste a good crisis’ wordt als slagzin regelmatig gebruikt. Voor deze energiecrisis mogen we die uitdrukking nog eens van onder het stof halen. Het is boeiend om te zien hoe ondernemingen hun energievoorziening zelf in handen nemen. Vooral de opkomst van PPA’s - Power Purchase Agreements - is opmerkelijk. Een PPA is een stroomafnameovereenkomst tussen een elektriciteitsproducent en een afnemer.

Risicobeheer

“Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken.”

Mattias Demets, Commodity Derivatives Sales bij BNP Paribas Fortis

Ook op het vlak van risicomanagement zetten ondernemingen grote stappen vooruit. De energieprijzen vastklikken, was vaak de taak van het management. Die zagen die onderhandelingen met de energieleveranciers als een extra opdracht in hun waaier aan verantwoordelijkheden. Maar sinds de energiecrisis zien we dat ondernemingen zich almaar sterker professionaliseren. Het managen van energieprijzen is nu echt een functie op zich. Ondernemingen denken meer en meer na over de juiste strategie om hun kosten te beheren, waaronder de energieprijzen vallen. De manier waarop, en zeker ook het moment waarop ze energieprijzen vastklikken, evolueerde zo meer dan ooit tot een weloverwogen beslissing, die toelaat om marges te beschermen in geval van stijgende prijzen.

Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps hebben als doel risicomanagement. Ze worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken. Een financiële swap oogt in eerste instantie misschien wat complex, maar is in feite niet zo’n ingewikkelde transactie. Er zijn natuurlijk ook andere structuren beschikbaar, afhankelijk van uw noden.

Hier komt de voorzichtige en redelijke persoon weer om het hoekje kijken. Want of u als ondernemer nu opportuniteiten zoekt om slim te investeren, of mogelijkheden bekijkt om uw energiekosten te beheersen: uiteindelijk gaat het om twee kanten van dezelfde medaille. BNP Paribas Fortis denkt voor u als ondernemer niet alleen na over investeren, maar ook over manieren om u te helpen belangrijke kosten zoals die van energie slim en veilig te managen.

Blijvende daling?

Op welke manier ondernemingen hun energieprijzen ook wensen vast te klikken, de marktcontext is heel interessant op dit moment. De industrie in Europa gaat door zwaar weer. Toch beleeft de economie een soft landing – een vertraging, zonder echte recessie. Die drijft op dit moment de lage gas- en elektriciteitsprijzen. We hebben bovendien een milde en winderige herfst en winter achter de rug. Energieproducenten wekten de afgelopen maanden historisch veel elektriciteit op uit hernieuwbare bronnen.

Niets zegt dat de prijzen niet nog verder zullen dalen. Europa importeert, meer dan ooit, LNG vanuit de Verenigde Staten. Zowel de prijs van Amerikaans gas, als de kosten om het naar hier te vervoeren, daalden de afgelopen maanden enorm. In meer dan 65% van de ontwikkelde landen worden binnenkort verkiezingen georganiseerd; de geopolitieke toestand (Oekraïne, Israël, Taiwan) kan op zijn beurt voor volatiliteit zorgen.

Voorzichtig

Zowel de gas- als de elektriciteitsprijzen zijn de afgelopen twee jaar niet meer zo laag geweest. De markt maakt zich momenteel niet te veel zorgen. Maar de energiecrisis van 2022 toonde aan dat we altijd op onze hoede moeten zijn. Uw energieprijs vastklikken, is niet alleen vaak de meest kostenbesparende tactiek, maar levert u als ondernemer ook bescherming op in tijden van toenemende volatiliteit.

Wenst u hierover meer informatie? Contacteer dan uw relatiebeheerder.

01.06.2020

Hoe onderhandel je een betalingstermijn met je leveranciers?

Voor veel kmo's zijn hun liquide middelen een heikel punt. De juiste betalingstermijnen zijn dan ook een mogelijke oplossing om het probleem onder controle te krijgen. Onderhandelen met leveranciers is dus de boodschap! En dat doen veel ondernemers helaas nog te weinig ...

Liquiditeitsmoeilijkheden zijn in België de voornaamste oorzaak van faillissementen. Bedrijfsleiders voeren dan ook een continue strijd om hun inkomende en uitgaande geldstromen onder controle en in evenwicht te houden. Een mogelijke oplossing voor dit probleem vinden we bij de betalingstermijnen: die moeten korter voor de klant en langer voor de leveranciers. In België bedraagt de wettelijke termijn tussen ondernemingen 30 dagen. Toch ziet die termijn er in werkelijkheid soms anders uit omdat beide partijen van de regel kunnen afwijken. Bevindt een van de partijen zich in een dominante positie, dan is de andere vaak genoodzaakt om de voorwaarden van de eerste te aanvaarden ... met als gevolg dat de termijn wordt verlengd. Maar over alles valt te onderhandelen, zelfs met uw grootste leveranciers. Doe het wel voorzichtig en houdt de commerciële relatie in stand.

Wie is uw leverancier?

Informatie is macht. Een stelling die in deze context zeker klopt. Hoe beter u de tegenpartij immers kent, hoe beter u de krachtsverhouding naar uw hand kunt zetten. Hoe zit het met zijn financiële situatie en liquide middelen? Zit hij in moeilijkheden? Wat is zijn plaats op de markt ten opzichte van zijn concurrenten? Hoe sterk bent u van hem afhankelijk? Hoe betaalt hij en wat is zijn aankoophistoriek? De antwoorden op al deze vragen kunnen u helpen om een standpunt in te nemen bij de onderhandelingen, de beste aanvalshoek te kiezen en uw tegenstander te verrassen. Zoek naar informatie op gespecialiseerde websites en in databanken of ga te rade bij concurrenten.

Wat wilt u precies?

En vooral, wat bent u bereid op tafel te leggen om uw doel te bereiken? Met andere woorden, u kunt zich best zo goed mogelijk voorbereiden en uw strategie bepalen: wat wil u afstaan (en hoeveel zal het u kosten) en wat wil u absoluut verkrijgen? Denk eraan dat uw gesprekspartner in principe niets heeft gevraagd en dus mogelijkerwijs weinig te winnen heeft. U kunt dus niet met lege handen naar de onderhandelingstafel gaan. Bent u bijvoorbeeld bereid om uw bestelvolumes te verhogen om de betalingstermijn te verlengen? Is een contractueel engagement op lange termijn te overwegen? Of kunt u zelfs meer betalen om de betalingen te spreiden? Net als bij poker is het ook hier uiterst belangrijk dat u uw troeven niet te snel uitspeelt. Wacht het juiste moment af om uw partner te tonen dat u bereid bent om toegevingen te doen ...

Naar een geslaagde onderhandeling?

Onderhandelen is een kunst en dus geen eenvoudige klus. Zelfs met een perfecte voorbereiding moet u de volgende principes in het achterhoofd houden:

- Ook als u zelf met een voorstel komt, moet u naar uw gesprekspartner blijven luisteren en letten op de details om opnieuw te kunnen inpikken.

- U wilt uw commerciële relatie met uw leverancier uiteraard niet in het gedrang brengen, maar laat gerust even uw tanden zien. Speel het hard en vertel bijvoorbeeld ook wat de concurrentie u te bieden heeft.

- Communiceer beheerst zodat uw gesprekspartner niet de indruk krijgt dat u kasmoeilijkheden hebt. Benadruk dat achterstallige betalingen voor niemand goed zijn en dat u maar beter een redelijke en haalbare termijn kunt afspreken.

- Duurt de relatie al een tijdje? Vermeld dan de goede samenwerking en zeg dat u die zeker wenst voort te zetten.

- Herhaal tijdens het gesprek regelmatig welke weg u al hebt afgelegd en welke vooruitgang u samen hebt geboekt. Een positieve noot doet altijd wonderen ...

- Loopt de onderhandeling vast? Probeer de situatie dan te ontwarren: het moment om een van uw troeven (een toegeving) op tafel te gooien.

- Denk eraan: een goed akkoord is een evenwichtig akkoord waarbij geen enkele partij zich benadeeld voelt. Wees dus niet té gulzig en zorg dat het de moeite waard blijft.

- Bent u tevreden? Probeer de deal dan af te ronden: aanvaard wat er op tafel ligt of hak een laatste keer de knoop door met een rechtvaardig compromis.

Niet te missen

- Een blik achter de schermen van de Wet op de Continuïteit van Ondernemingen (WCO)

- Welke procedures laat de Wet op de Continuïteit van Ondernemingen (WCO) toe?

- De Wet op de Continuïteit van Ondernemingen (WCO): vragen en antwoorden

- Klikt uw onderneming ook de energieprijs vast?

- Hoe onderhandel je een betalingstermijn met je leveranciers?