Data op een slimme manier analyseren en inzetten, dat is de expertise van de Gentse start-up Crunch Analytics. Enkele jaren geleden kwam Crunch Analytics in contact met BNP Paribas Fortis, die de start-up op zijn potentieel en niet op zijn toenmalige kleine omvang beoordeelde.

Crunch Analytics maakt ondernemingen efficiënter. Het levert daarvoor twee soorten datadiensten. Enerzijds brengt de Gentse start-up gedetailleerd in kaart hoe bedrijven digitale gegevens kunnen inzetten om te groeien of sterker te worden. “Strategische data-inzichten leveren kennis en mogelijk een concurrentieel voordeel op”, verduidelijkt Laurent Mainil, oprichter en CEO van Crunch Analytics. “Afhankelijk van de vooropgestelde doelen krijgen bedrijven via een heldere datastrategie en gerichte analyses een beter inzicht in marktevoluties, consumentengedrag of vlottere operationele toepassingen.”

AI & machine learning

Anderzijds ontwikkelt de Belgische dataspecialist ook algoritmes die steunen op artificiële intelligentie en machine learning. Die kunnen bij de uitrol van de uitgestippelde datastrategie stap voor stap bij de klant geïntroduceerd worden. “Zo helpen we bijvoorbeeld winkels bij het automatisch bepalen van de ideale soldenprijs van hun artikels”, vertelt Louis-Philippe Kerkhove, medeoprichter en CTO van Crunch Analytics. “Ook webshops kunnen met onze technologie hun marktaandeel vergroten, door bijvoorbeeld de prijzen en verkoopsnelheden van hun items te vergelijken met die van concurrerende e-shops.”

Unieke benadering van de markt

Waarmee Crunch Analytics het verschil maakt in vergelijking met andere Belgische dataspecialisten? Met langdurige samenwerkingen in specifieke sectoren: retail, consumentengoederen, glas-en tuinbouw. Die partnerships kijken verder dan alleen technologie en houden ook rekening met onder meer bedrijfseconomische doelen en kostenefficiëntie. “We zetten onze oplossingen alleen in als we kunnen aantonen dat die voor onze klanten een duidelijke meerwaarde opleveren”, zegt Laurent Mainil. “De toepassingen die we uitrollen, hebben daarom een sterke return on investment. De financiële meerwaarde is binnen één of twee jaar vaak al tienmaal zo groot als de gedane investering.”

Fast forward naar 2025: toekomstambities

Sinds de oprichting in 2016 verdubbelt Crunch Analytics elk jaar zijn omzet. Ook het personeelsbestand groeit. Telde het bedrijf aanvankelijk twee werknemers (de oprichters, nvdr), dan zijn er dat vandaag 22. “Over vijf jaar willen we Europees marktleider zijn op vlak van geavanceerde data-analyses binnen de sectoren waar we op focussen”, zegt Louis-Philippe Kerkhove. “We beseffen dus dat we de komende jaren nog veel nieuw talent moeten vinden én aan ons binden.” Voor sommige profielen bestaan er geen gerichte schoolopleidingen. “Daarom trainen we onze mensen on the job en geven we hen toegang tot interne en externe opleidingen.“

Ideale financiële partner

BNP Paribas Fortis al enige jaren de bankier van Crunch Analytics. “Onze relatiebeheerder Koen zorgde er mee voor dat we sneller en duurzamer konden groeien”, getuigt Laurent Mainil. “Hij gaf ons advies rond kredieten, betalingsmodaliteiten en te verzekeren risico’s.” Maar minstens even belangrijk is het netwerk dat de bank voor Crunch Analytics opende. Via Co.Station & Innovation Hub Gent werd het bedrijf geïntroduceerd bij potentiële klanten, mochten de oprichters spreken op events én kregen ze aandacht in de media. “Dat gaf ons een geweldige kickstart.”

08.03.2024

Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

BNP Paribas Fortis is klaar voor de mobiliteit van morgen. Onze bijdrage gaat veel verder dan het leasen van elektrische voertuigen, zegt Laurent Loncke, General Manager Retail Banking en lid van het directiecomité van de bank.

Hoe kunnen bedrijven van mobiliteit een van de hefbomen maken van hun transitie?

“Als we alleen kijken naar het voertuiggebruik, kan de overstap van fossiele naar elektrische energie de CO2-uitstoot verminderen met een factor vier. Die verandering wordt meer dan ooit fiscaal aangemoedigd in ons land. Vanaf 2035 is de verkoop van auto's met verbrandingsmotoren ook verboden in de Europese Unie. Of het nu gaat om de bedrijfsvloot of de bedrijfswagens voor het personeel, elk bedrijf heeft er belang bij te kiezen voor elektrisch rijden. En dat naast andere vormen van mobiliteit.”

Hebben alle bedrijven dat begrepen?

“Vandaag zijn twee op de drie nieuwe voertuigen bedrijfswagens. En 80% van die bestellingen zijn elektrische voertuigen. Dat is ook het geval bij onze partner Arval.”

Bedrijven spelen dus een voortrekkersrol in deze transitie?

“Zeker. In de eerste plaats omdat bedrijfswagens de tweedehandsmarkt voeden. Dat zal elektrisch rijden voor iedereen toegankelijker maken. Vervolgens omdat wie voor een elektrische auto kiest zijn vrienden en familie kan aanmoedigen hetzelfde te doen. Onze recente Profacts-studie toont aan dat 85% van de eigenaars van een elektrisch voertuig tevreden tot zeer tevreden is dat ze de stap hebben gezet. Maar 42% van de Belgen is nog terughoudend. De helft van hen is bang dat hun batterij leeg is voordat ze kunnen opladen.”

Is die angst terecht?

“Niet helemaal. De meeste automobilisten voelen zich pas comfortabel met een bereik van 500 kilometer, ook al rijden ze maar enkele tientallen kilometers per dag. Los daarvan is het absoluut noodzakelijk om het oplaadnetwerk verder te ontwikkelen. Voor veel mensen, vooral in steden, is het niet mogelijk om thuis een oplaadpunt te installeren. BNP Paribas Fortis draagt bij aan de uitbreiding van het oplaadnetwerk via de participatie in Optimile. Deze Gentse scale-up biedt softwareoplossingen aan voor het opladen van elektrische wagens en ontwikkelt strategische partnerschappen voor de installatie en het onderhoud van oplaadpunten.”

Kan een elektrische auto worden opgenomen in het verloningspakket van elke werknemer?

“Tegenwoordig verschijnen er minder dure voertuigen op de markt die toegankelijk zijn voor het midden- en lager kader. Daarnaast telt bij een elektrische wagen vooral de Total Cost of Ownership. En die totale kosten liggen veel lager dan bij een voertuig met een verbrandingsmotor. Vaak heeft men er alle belang bij om voor leasing te kiezen. We bieden een volledig en op maat gemaakt aanbod aan alle bedrijven, ongeacht hun omvang en behoeften.”

Wat bedoelen jullie precies met een 'compleet aanbod'?

“Naast leasing bieden we dankzij onze vele partners ook oplaadoplossingen aan thuis of op het werk, een oplaadkaart voor openbare netwerken, de automatische terugbetaling van het stroomverbruik thuis, een app om oplaadpunten te vinden en opleidingen in elektrisch rijden.”

Een volledig ecosysteem dus?

“We willen meebouwen aan de mobiliteit van morgen. Door ze te financieren, via krediet of leasing, te verzekeren, maar ook door samen te werken met partners buiten onze traditionele activiteiten. Zoals het al eerder vermelde Optimile, en Touring, een organisatie die garant staat voor betrouwbaarheid.”

Maar mobiliteit gaat toch niet alleen over de auto?

“Wij willen eerder de relatie met de auto heroverwegen. Gezien de klimaatdoelstellingen en de toenemende schaarste aan grondstoffen, is het onmogelijk om elke verbrandingsauto te vervangen door een elektrische. Arval biedt een uitgebreide expertise aan bedrijven die mobiliteit anders willen bekijken. We helpen hen om hun behoeften te analyseren, alternatieven voor de auto te vinden, een mobiliteitsbudget ter beschikking te stellen of een mobiliteitsbeleid op te stellen. We bieden fietsleasing aan, al dan niet in combinatie met autoleasing. We geloven sterk in multimodaliteit en mobility as a service-oplossingen: de mogelijkheid om verschillende vervoersmodi te combineren en er gemakkelijk voor te betalen. Dat is ook een van de specialiteiten van onze partner Optimile.”

Staan bedrijven en hun werknemers open voor deze boodschap?

“Het idee dat werknemers niet langer zeggen 'ik heb zoveel voor mijn auto in mijn salarispakket', maar eerder 'ik heb zoveel voor mijn mobiliteit', wint terrein. Betalen voor gebruik in plaats van bezit zien we al in fitness of streaming. Mobiliteit gaat dezelfde weg op, met deelauto's en forfaitaire abonnementen die het kostenplaatje voorspelbaarder maken voor bedrijven en particulieren. Maar de snelheid van deze verandering hangt ook af van het succes van het federale mobiliteitsbudget, dat moeilijk van de grond komt.”

BNP Paribas Fortis nv – Warandeberg 3 – B-1000 Brussel – BTW BE 0403.199.702 – RPR Brussel

Optimile nv – Sassevaartstraat 46 bus 204, 9000 Gent – RPR Gent – BTW BE 0648.837.849 – www.optimile.eu - BNP Paribas Fortis nv bezit een deelneming van meer dan 10% in Optimile nv.

Arval Belgium nv, Ikaroslaan 99, 1930 Zaventem – RPR Brussel – BTW BE 0436.781.102

Touring nv, Koning Albert II-laan 4 B12, 1000 Brussel – RPR Brussel – KBO BE 0403.471.401, is ingeschreven onder dit nummer bij de FSMA, Congresstraat 12-14, 1000 Brussel, en handelt als verbonden agent, vergoed door commissies, voor AG Insurance nv. AG Insurance nv bezit een deelneming van meer dan 10% in Touring nv.

08.03.2024

Klikt uw onderneming ook de energieprijs vast?

De prijs van energie heeft de afgelopen jaren zowel hoge pieken als diepe dalen gekend. Dat jojo-gedrag baart heel wat ondernemers zorgen. BNP Paribas Fortis staat ook hier klaar om u stabiliteit te bieden.

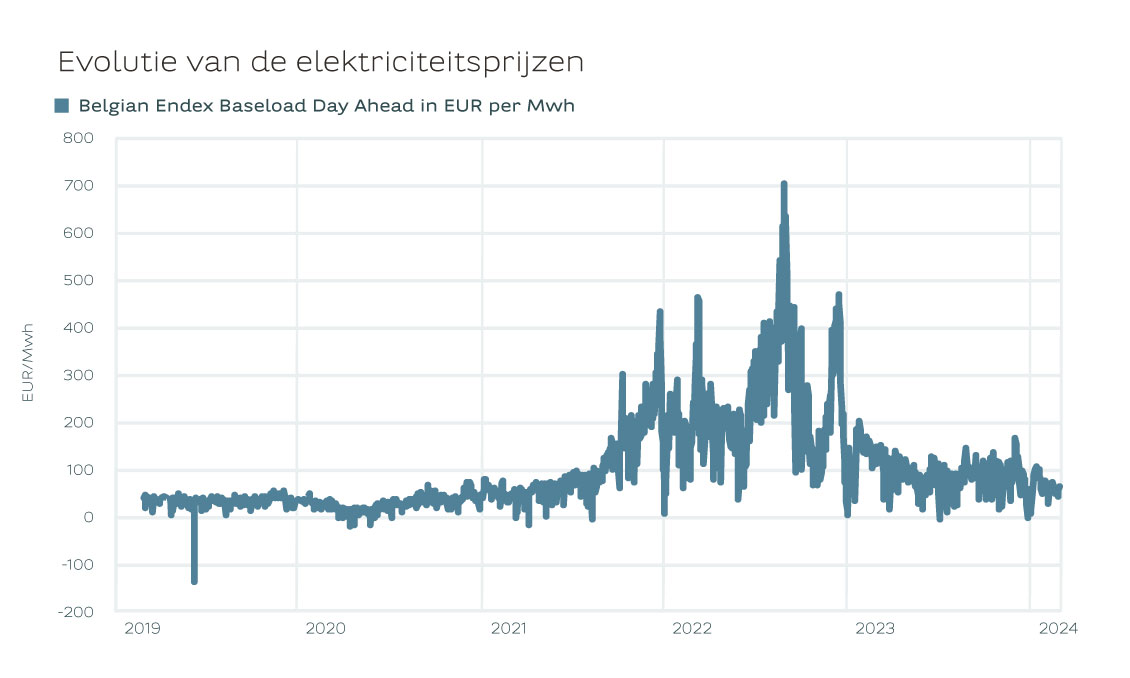

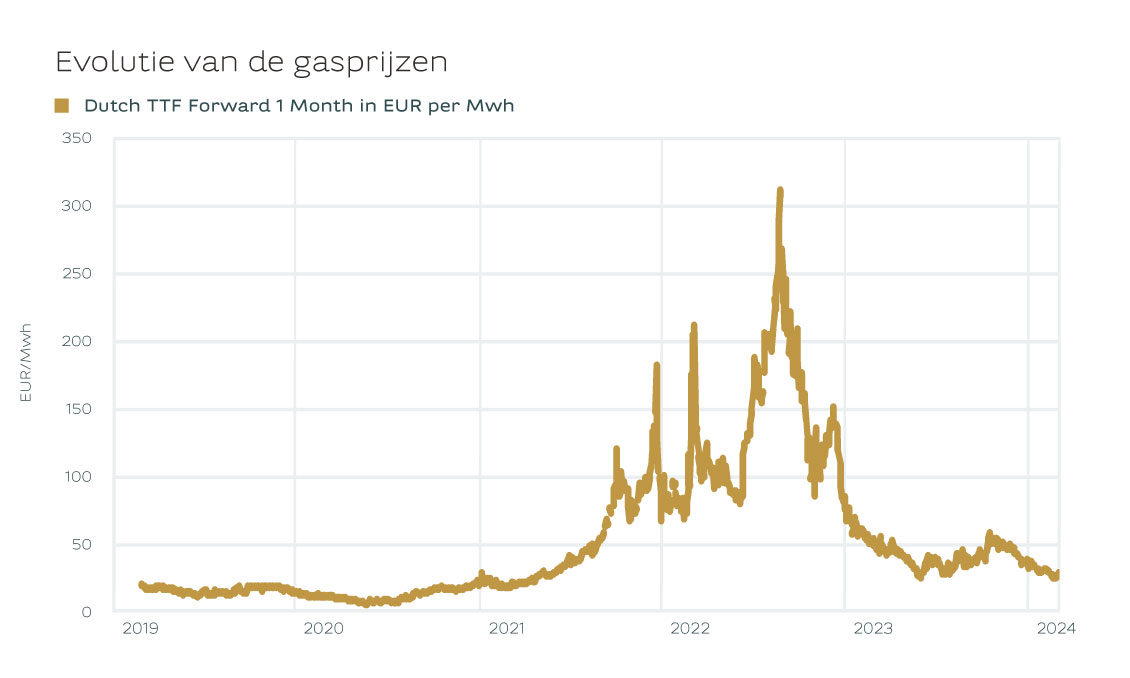

De prijs van energie beheersen: het kan bijna niet anders, of ook in uw onderneming was dat de afgelopen jaren een terugkerende zorg. We komen uit een periode waarin die energieprijzen zeer volatiel geweest zijn, met zowel hoge pieken als diepe dalen. Dat jojo-gedrag maakte heel wat ondernemers ongerust en zorgde in sommige gevallen voor enorme extra kosten. Toch is er een, bij ondernemers vaak minder gekende, manier om op dat vlak aan risicomanagement te doen. BNP Paribas Fortis staat ook hier klaar om u te begeleiden.

Slingerbeweging

De energieprijzen hebben er de afgelopen jaren een dolle rit opzitten. In de nasleep van de invasie in Oekraïne stegen ze naar ongekende hoogten. De gasprijzen stegen tot 300 euro per Mwh, terwijl de prijs in de jaren ervoor rond 10 à 15 euro per Mwh schommelde. De elektriciteitsprijzen stegen tot meer dan 600 euro per Mwh. In de jaren daarvoor bedroeg die prijs amper 50 euro per Mwh.

Crisismanagement

De energiecrisis van 2022 joeg een schokgolf door de bedrijfswereld. Vooral in energie-intensieve sectoren als de metaalnijverheid of de chemie bleek hoe cruciaal betaalbare energie is voor het voortbestaan van veel ondernemingen. Zij die zelfvoorzienend waren in hun energiebehoefte, overleefden de storm beter. Het belang van risicomanagement kwam in de energiecrisis duidelijk naar voren. Ondernemingen wilden hierin, zoals de wetgever het stelt, handelen als een ‘voorzichtig en redelijk persoon’. Ze fixeerden hun energieprijzen en kwamen zo nagenoeg ongeschonden uit de crisis. Anderen konden op een bepaald moment alleen maar hopen dat de energieprijzen weer omlaag zouden gaan.

‘Never waste a good crisis’ wordt als slagzin regelmatig gebruikt. Voor deze energiecrisis mogen we die uitdrukking nog eens van onder het stof halen. Het is boeiend om te zien hoe ondernemingen hun energievoorziening zelf in handen nemen. Vooral de opkomst van PPA’s - Power Purchase Agreements - is opmerkelijk. Een PPA is een stroomafnameovereenkomst tussen een elektriciteitsproducent en een afnemer.

Risicobeheer

“Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken.”

Mattias Demets, Commodity Derivatives Sales bij BNP Paribas Fortis

Ook op het vlak van risicomanagement zetten ondernemingen grote stappen vooruit. De energieprijzen vastklikken, was vaak de taak van het management. Die zagen die onderhandelingen met de energieleveranciers als een extra opdracht in hun waaier aan verantwoordelijkheden. Maar sinds de energiecrisis zien we dat ondernemingen zich almaar sterker professionaliseren. Het managen van energieprijzen is nu echt een functie op zich. Ondernemingen denken meer en meer na over de juiste strategie om hun kosten te beheren, waaronder de energieprijzen vallen. De manier waarop, en zeker ook het moment waarop ze energieprijzen vastklikken, evolueerde zo meer dan ooit tot een weloverwogen beslissing, die toelaat om marges te beschermen in geval van stijgende prijzen.

Zo krijgen we bij BNP Paribas Fortis de laatste jaren almaar meer vragen van ondernemingen die eraan denken om hun energieprijzen financieel vast te klikken. In zo’n scenario betaalt u als ondernemer de variabele prijs aan de energieleverancier. Met de bank klikt u een prijs vast, via een zogenaamde financiële swap. Dergelijke financiële swaps hebben als doel risicomanagement. Ze worden ook gebruikt om andere grondstoffen (metalen, olieproducten,..) in te dekken. Een financiële swap oogt in eerste instantie misschien wat complex, maar is in feite niet zo’n ingewikkelde transactie. Er zijn natuurlijk ook andere structuren beschikbaar, afhankelijk van uw noden.

Hier komt de voorzichtige en redelijke persoon weer om het hoekje kijken. Want of u als ondernemer nu opportuniteiten zoekt om slim te investeren, of mogelijkheden bekijkt om uw energiekosten te beheersen: uiteindelijk gaat het om twee kanten van dezelfde medaille. BNP Paribas Fortis denkt voor u als ondernemer niet alleen na over investeren, maar ook over manieren om u te helpen belangrijke kosten zoals die van energie slim en veilig te managen.

Blijvende daling?

Op welke manier ondernemingen hun energieprijzen ook wensen vast te klikken, de marktcontext is heel interessant op dit moment. De industrie in Europa gaat door zwaar weer. Toch beleeft de economie een soft landing – een vertraging, zonder echte recessie. Die drijft op dit moment de lage gas- en elektriciteitsprijzen. We hebben bovendien een milde en winderige herfst en winter achter de rug. Energieproducenten wekten de afgelopen maanden historisch veel elektriciteit op uit hernieuwbare bronnen.

Niets zegt dat de prijzen niet nog verder zullen dalen. Europa importeert, meer dan ooit, LNG vanuit de Verenigde Staten. Zowel de prijs van Amerikaans gas, als de kosten om het naar hier te vervoeren, daalden de afgelopen maanden enorm. In meer dan 65% van de ontwikkelde landen worden binnenkort verkiezingen georganiseerd; de geopolitieke toestand (Oekraïne, Israël, Taiwan) kan op zijn beurt voor volatiliteit zorgen.

Voorzichtig

Zowel de gas- als de elektriciteitsprijzen zijn de afgelopen twee jaar niet meer zo laag geweest. De markt maakt zich momenteel niet te veel zorgen. Maar de energiecrisis van 2022 toonde aan dat we altijd op onze hoede moeten zijn. Uw energieprijs vastklikken, is niet alleen vaak de meest kostenbesparende tactiek, maar levert u als ondernemer ook bescherming op in tijden van toenemende volatiliteit.

Wenst u hierover meer informatie? Contacteer dan uw relatiebeheerder.

01.12.2023

Welke steun voor uw bedrijf?

De drie gewesten van ons land voorzien in een reeks subsidies voor bedrijven en zelfstandigen die investeren. Onze experten scheppen klaarheid en helpen u bij de indiening en opvolging van uw dossier.

De modaliteiten, bedragen en voorwaarden van investeringssteun verschillen sterk van gewest tot gewest. Welke regelgeving van toepassing is, hangt af van de ligging van de exploitatiezetel waar de investeringen worden gedaan. De maatschappelijke zetel heeft daar geen invloed op en kan in eender welk land gelegen zijn. Bovendien blijft een subsidieaanvraag een vrij zwaar administratief proces. Daarom zorgen onze experts voor alle stappen, van het indienen van de premieaanvraag tot het bekomen ervan.

Uitgebreid steunpakket in Vlaanderen

Vlaanderen kent verschillende soorten subsidies toe. De belangrijkste voorbeelden daarvan zijn de strategische transformatiesteun, de ecologiepremie, de strategische ecologiesteun, de kmo-portefeuille en de groeisubsidie.

Elke vorm van steun is gericht op verschillende soorten investeringen of bedrijven. Ook het subsidieniveau varieert sterk en gaat van 8% voor een strategische investering in een groot bedrijf tot wel 50% voor consultancykosten van een kmo.

Onze experten bekijken de verschillende subsidiemogelijkheden samen met u. Vervolgens brengen ze u in contact met een specialist van VLAIO, het Agentschap Innoveren & Ondernemen in Vlaanderen, die de fakkel van ons overneemt en u verder begeleidt bij uw aanvraag.

Klassieke en ecologische steunmaatregelen in Wallonië

In Wallonië zijn de investeringssubsidies voorbehouden voor bedrijven die actief zijn in een beperkt aantal sectoren. Activiteiten die niet in aanmerking komen, zijn bijvoorbeeld de detailhandel, de transportsector of de vrije beroepen.

De modaliteiten verschillen bovendien naargelang de grootte van het bedrijf. Kleine bedrijven moeten een bedrag van minstens 25.000 euro investeren. Voor grote bedrijven gelden hogere drempels en zij moeten investeren in een ontwikkelingsgebied.

Concrete voorbeelden van investeringen voor professioneel gebruik die in aanmerking komen, zijn onder meer de aankoop of de bouw van vastgoed, de aankoop van een terrein of de aankoop van nieuw bedrijfsmateriaal.

De basispremie varieert van 4% tot 6%. Verhogingen zijn mogelijk wanneer banen worden gecreëerd, bij een innovatieve aanpak, bij diversifiëring in het buitenland enz. Voor projecten die het gebruik van duurzame energie en de bescherming van het leefmilieu bevorderen, kunt u een hogere premie krijgen tot 20%.

Merk op dat u de aanvraag moet indienen voor u een definitieve verbintenis aangaat. Investeringen waarvoor u al een offerte hebt ondertekend, kunnen dus niet meer worden gesubsidieerd.

Onze experten begeleiden uw bedrijf met plezier bij alle stappen.

De overvloedigste subsidies in Brussel

De Brusselse premie voor (im)materiële investeringen of werken kan worden toegekend in de meeste sectoren. In totaal komt ongeveer 80% van de economische activiteiten in de hoofdstad in aanmerking voor subsidies. De twee grootste uitzonderingen zijn het onderwijs en de vastgoedsector.

Om een subsidie te kunnen ontvangen, moet het investeringsproject ten minste 10.000 euro bedragen voor een beginnende ondernemer en minstens 15.000 euro in de andere gevallen, naargelang de grootte van het bedrijf. De investering moet bovendien bestemd zijn om een bestaande activiteit verder te ontwikkelen of te verbeteren. Een activiteit eenvoudigweg vervangen door een andere is niet toegestaan.

De subsidie kan oplopen tot 30% van het investeringsbedrag, met een gemiddelde van 12,5%. Het subsidieniveau hangt af van een reeks criteria, zoals starter zijn of het aantal werknemers met meer dan 30% verhogen.

In de loop van 2024 zal de hervorming van de steunmaatregelen de premies voor duurzame projecten en projecten in het kader van de circulaire economie nog verder versterken.

Ook in Brussel moet u de aanvraag indienen voor u een definitieve verbintenis aangaat. Investeringen waarvoor u al een offerte hebt ondertekend, kunnen dus niet meer worden gesubsidieerd.

En ook hier kunt u rekenen op de begeleiding door onze experten tijdens elke stap van het proces.

22.06.2023

Maritiem transport: focus op de impact van decarbonisatie en energietransitie

Eind mei brachten BNP Paribas Fortis en de Universiteit Antwerpen een groep experts samen om de vele uitdagingen rond de decarbonisatie van de maritieme transportsector te bespreken. Wat moet je onthouden?

De leerstoel BNP Paribas Fortis Transport, Logistiek en Havens werd twaalf jaar geleden opgericht en is verbonden aan de Universiteit Antwerpen. Hij voert uitgebreid onderzoek naar concrete en innoverende manieren om een steeds veerkrachtiger – en duurzamer – maritiem ecosysteem te creëren.

Na het succes van de eerste twee grote evenementen in 2017 en 2019 besliste de leerstoel om dit jaar opnieuw een samenkomst te organiseren. Zo kwamen op 25 mei 2023 een reeks specialisten en actoren uit de haven- en maritieme sector samen in de gebouwen van BNP Paribas Fortis in Antwerpen. Daar bespraken ze de impact van decarbonisatie op het maritieme ecosysteem.

Dit zijn hun voornaamste conclusies ...

1 – We moeten een versnelling hoger schakelen

Maritiem transport is momenteel de meest koolstofzuinige vorm van commercieel vervoer, op basis van de CO₂-uitstoot per ton en per kilometer. Maar het kan beter.

Tot dusver gaven de spelers in de sector de voorkeur aan snelle winsten. Bijvoorbeeld door de schroeven van schepen te wijzigen en hun snelheid aan te passen. Maar op 25 mei kwamen de experts overeen dat het nu tijd is om te experimenteren met nieuwe brandstoffen en technologieën en te evolueren naar (bijna) emissievrije brandstoffen. Het tempo van de verandering versnelt, maar er is nog geen mirakeloplossing. De kosten (en risico's) zijn enorm.

2 – Eén en slechts één internationale regelgeving graag!

Het reglementaire kader is complex en evolueert voortdurend.

Tegen 2030 verbindt de International Maritime Organization (IMO), die afhankelijk is van de VN, zich ertoe de koolstofproductie van alle schepen met 40% te verminderen ten opzichte van 2008. En met 70% tegen 2050.

De Europese Unie verbindt zich ertoe om de uitstoot van broeikasgassen in het maritiem vervoer tegen 2030 met minstens 55% te verminderen, in vergelijking met 1990. Tegen 2024 zal een emissiehandelssysteem (ETS) van toepassing zijn op alle schepen van meer dan 5.000 bruto ton van en naar de havens van de EU.

Kortom: de dingen bewegen in de goede richting. Maar volgens de spelers in de sector zijn er heel wat regionale en supraregionale programma's die parallel blijven lopen. En dat brengt een administratieve en financiële overlast met zich mee.

Op 25 mei bereikten alle stakeholders een akkoord over twee punten: ten eerste is een uniek internationaal beleid noodzakelijk, aangezien het om een wereldwijde sector gaat. En ten tweede moeten spelers die de regels niet naleven, worden bestraft.

3 – De transitie naar koolstofneutraliteit

De investering die nodig is voor de bouw van nieuwe, groenere schepen wordt geschat op 5.000 miljard dollar tegen 2050. De kosten voor de modernisering van de bestaande vloot zijn nog niet bekend, maar zullen niet min zijn ... Bovendien zal de investering om de haveninfrastructuur te vernieuwen gigantisch zijn.

4 – Grote onzekerheid over de beste brandstof en/of technologie

Wat wordt de brandstof of technologie van de toekomst? De meningen lopen uiteen.

Veel brandstofsoorten met een lage uitstoot zullen waarschijnlijk enige tijd naast elkaar blijven bestaan. Elektriciteit zal alleen worden gebruikt op kustschepen, veerboten en bepaalde trailers. Grote schepen zullen vloeibaar aardgas (LNG) of vloeibaar petroleumgas (LPG) gebruiken, of methanol, ammoniak en misschien zelfs biobrandstoffen.

Het transport over lange afstanden zal in eerste instantie afhangen van de zware brandstof, eventueel met koolstofafvang en -opslag. Waterstof heeft potentieel, maar de dichtheid, opslag en manipulatie ervan roepen vragen op. Ook wind, zonne-energie en kernenergie blijven niet achter.

Maar het echte probleem vandaag is dat als het aantal schepen dat met schonere brandstoffen kan werken, effectief toeneemt, die brandstoffen nog niet voldoende internationaal beschikbaar zijn. Het aanbod ligt met andere woorden beduidend lager dan de vraag.

5 – Banken spelen een sleutelrol

Banken spelen een sleutelrol in de financiering van de energietransitie. In 2019 hebben elf financiële instellingen – voornamelijk Europese instellingen, waaronder de groep BNP Paribas – de Poseidon-principes ingevoerd, die de overgang naar koolstofarme shipping ondersteunen. Dankzij dat wereldwijde kader kan de koolstofintensiteit van bankleningen voor de maritieme sector worden gemeten en is die voor iedereen bekend. Vandaag zijn er 24 ondertekenaars, waaronder Japanse financiële instellingen. En dat is goed nieuws.

Graag meer info?

De presentaties, video's en foto's van het evenement van 25 mei 2023 zijn beschikbaar op deze pagina.

Niet te missen

- Crunch Analytics: “Elk bedrijf zit op een databerg, wij puren er waarde uit”

- Bedrijven hebben er belang bij om te kiezen voor elektrische en multimodale mobiliteit

- Klikt uw onderneming ook de energieprijs vast?

- Welke steun voor uw bedrijf?

- Maritiem transport: focus op de impact van decarbonisatie en energietransitie